A contabilidade e a tributação em Porto Rico podem ser complicadas; certas empresas e indivíduos no território dos EUA devem pagar imposto de renda federal dos EUA. As empresas que vendem bens ou serviços no exterior e se qualificam para o incentivo da Lei 20 precisam pagar apenas um imposto fixo de 4% sobre a renda gerada fora da ilha. Se você você incorporar uma empresa em Porto Ricovocê provavelmente poderá tirar proveito de seus vários esquemas. A autoridade fiscal de Porto Rico, Hacienda, administra todos os impostos corporativos e relatórios SUT por meio de sua plataforma on-line, SURI(Sistema Unificado de Rentas Internas). Este guia esclarece a posição única de Porto Rico como um território dos EUA com seu próprio código tributário independente, supervisionado pelo Departamento do Tesouro (Hacienda).

Principais conclusões Requisitos fiscais e contábeis em Porto Rico

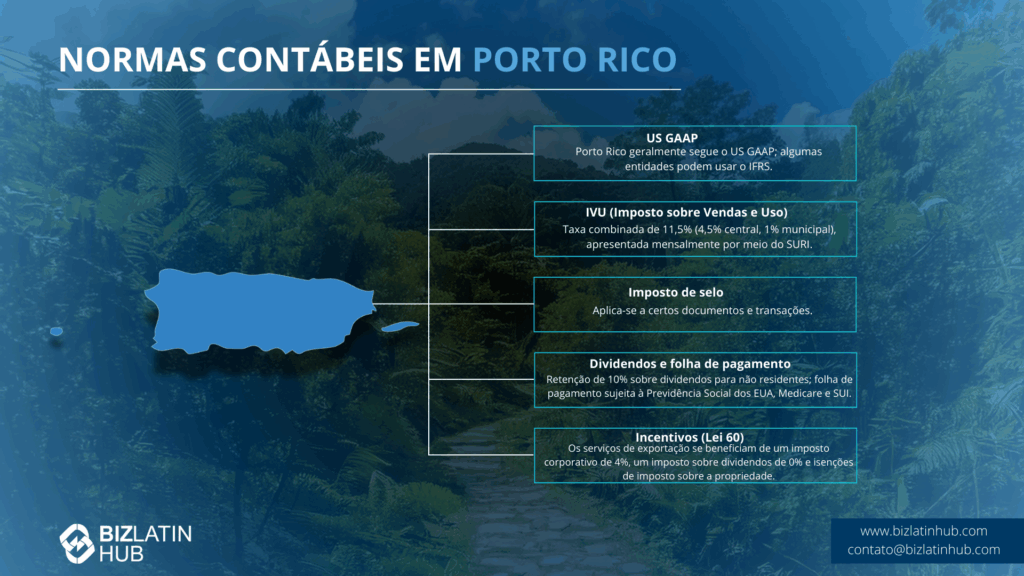

| Quais são as normas contábeis em Porto Rico? | Porto Rico normalmente segue os Princípios Contábeis Geralmente Aceitos (GAAP) dos EUA para relatórios financeiros. |

| Qual é a alíquota de imposto corporativo em Porto Rico? | A alíquota do imposto corporativo em Porto Rico é baseada em uma estrutura normal de imposto e sobretaxa, segundo a qual um contribuinte que não seja membro de um grupo controlado, a renda tributável estará sujeita a um imposto normal de 18,5% e o saldo que exceder a isenção de sobretaxa de US$ 25.000 estará sujeito à seguinte sobretaxa: – $0-$75,000 5% – $75,001 – $125,000 $3,750 mais 15% do excedente acima de $75,000 – $125,001 – $175,000 $11,250 mais 16% do excedente acima de $125,000 – $175,001 – $225,000 $19,250 mais 17% do excedente acima de $175.000 – $225.001 – $275.000 $27.750 mais 18% do excedente acima de $225.000 – $275.001 – Acima de $36.750 mais 19% do excedente acima de $275.000 A Lei 60 oferece uma taxa de imposto corporativo de 4% para empresas qualificadas. |

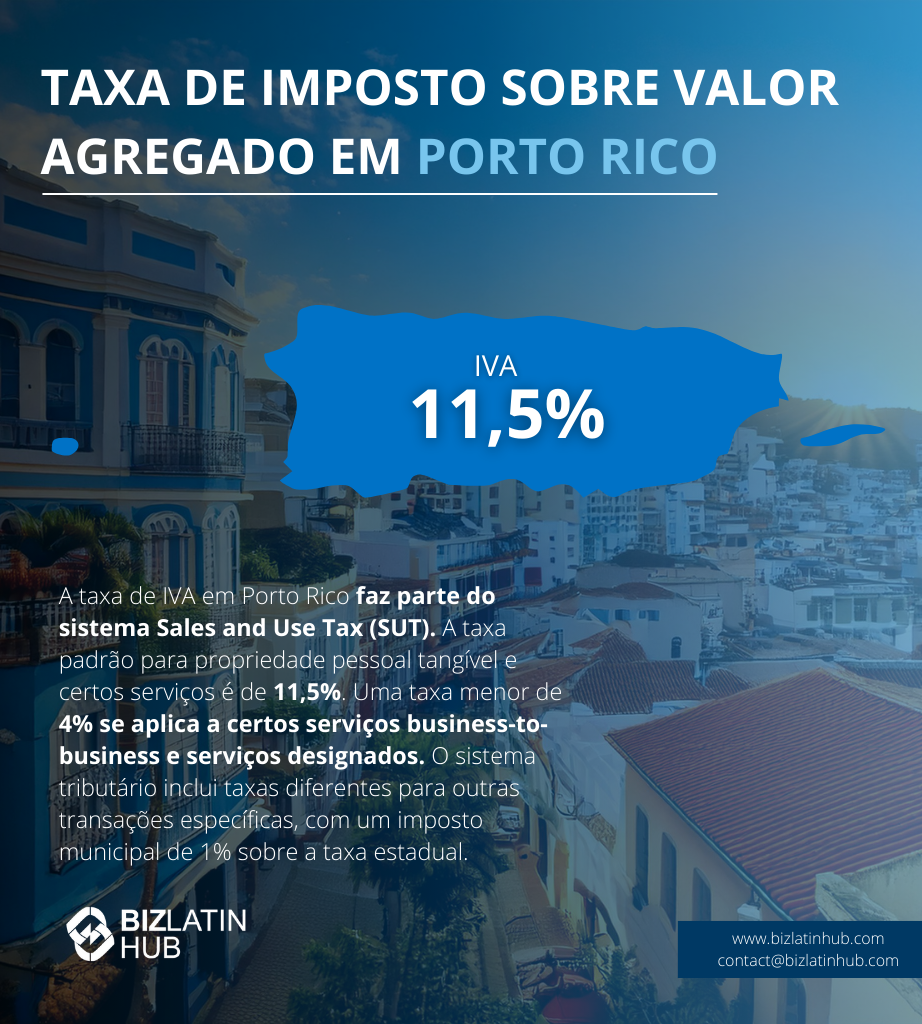

| Qual é a taxa do imposto sobre vendas e uso? | A taxa de IVA (conhecida localmente como IVA) é de 11,5%. |

| Taxa de imposto sobre dividendos em Porto Rico | Há uma alíquota padrão de 10% sobre os dividendos pagos a não residentes. |

| Você pode fazer a contabilidade e os impostos em Porto Rico on-line? | Todos os registros de impostos são gerenciados por meio da plataforma digital SURI. |

Como se tornar um residente para se beneficiar da contabilidade e da tributação em Porto Rico?

Não é fácil se tornar um residente de Porto Rico. Normalmente, são os americanos que se mudam para a ilha para evitar o pagamento de impostos nos EUA, mas é preciso atender a vários critérios e passar em diversos “testes” para se qualificar para a residência:

- Presença física na ilha – O senhor deve estar em Porto Rico pelo menos 183 dias por ano para se qualificar para se tornar um residente.

- O teste de “conexão mais próxima” – Você não pode se tornar um residente de boa-fé de Porto Rico para fins fiscais se tiver uma “conexão mais próxima” com os EUA ou outra jurisdição. Mas, em essência, você precisa provar às autoridades porto-riquenhas que conduz a maior parte de seus negócios na própria ilha.

- O teste do “domicílio fiscal” – Outro requisito para a residência em Porto Rico é que você não tenha um domicílio fiscal fora de Porto Rico durante qualquer parte do ano fiscal. No caso de contabilidade e tributação em Porto Rico, o domicílio fiscal é o local onde você mora e realiza negócios regularmente, independentemente de onde reside.

- Nem todos os tipos de renda se qualificam para isenções fiscais – Somente a renda de origem porto-riquenha é isenta de impostos nos EUA. Mas certos tipos de renda serão isentos de impostos, enquanto outros estão sujeitos ao imposto de renda porto-riquenho, que varia entre 13% e 33%.

Muitos analistas falam sobre os tipos de renda “boa” e “ruim”, sendo a renda boa aquela que goza de isenções fiscais e impostos baixos. A renda ruim está sujeita aos regimes fiscais dos EUA ou de Porto Rico.

Contabilidade e tributação em Porto Rico: O que é uma boa renda?

Boa renda (ou seja, renda que pode ser isenta de impostos):

- Renda relacionada a contratos ou serviços gerada na ilha

- Renda de ganhos de capital

- Serviços de consultoria de investimentos

- Pagamentos de dividendos de empresas sediadas em Porto Rico

- Serviços de gerenciamento de ativos

- Atividade de marketing de afiliados

- Renda gerada por um negócio on-line

- Pessoas que possuem grandes quantidades de criptomoedas, como o Bitcoin

Renda ruim (ou seja, renda que está sujeita aos regimes fiscais dos EUA ou de Porto Rico):

- Renda baseada em salário

- Benefícios mensais de pensão

- Contas de aposentadoria individuais (IRAs) tradicionais

- Benefícios do Seguro Social

Para se beneficiar dos incentivos fiscais que a ilha oferece, é necessária uma mudança de estilo de vida, pois você terá de morar em Porto Rico a médio ou longo prazo para se qualificar para residência. São necessários pelo menos seis meses de residência na ilha para que você se torne um residente “de boa-fé” de Porto Rico.

O sistema contábil e tributário porto-riquenho foi projetado de forma a impedir que investidores inescrupulosos ou oportunistas movimentem seu dinheiro para dentro e para fora dos bancos da ilha na época de impostos ou usem-no como um abrigo fiscal sem contribuir para a economia da ilha.

Lei 60 Incentivos fiscais e serviços de exportação

Grande parte da legislação de incentivos fiscais da ilha tem como objetivo atrair certos tipos de empresas para o território, ou seja, serviços de exportação, comércio e o setor de tecnologia. Com contabilidade e tributação favoráveis em Porto Rico, as autoridades esperam transformar a ilha em um centro de comércio e serviços de exportação internacional.

De acordo com a Lei 60, as empresas que oferecem serviços de exportação (por exemplo, consultoria, tecnologia, finanças) podem ter acesso a um CIT de 4%, dividendos isentos e isenção de 75% no imposto predial. Um relatório de conformidade e uma taxa governamental são exigidos anualmente. As empresas e os setores que Porto Rico deseja ver mais incluem:

- Publicidade e relações públicas

- Marketing digital/online

- Sede da empresa

- Centrais de atendimento

- Serviços financeiros

- O setor criativo (design, arte, música, publicações, desenvolvimento de aplicativos, etc.)

- Desenvolvedores de software

- Empresas de tecnologia educacional

- Negócios de P&D

- Serviços profissionais (serviços jurídicos, tributários e contábeis)

Um cidadão americano que se torne residente de boa-fé em Porto Rico e transfira sua empresa para a ilha (transformando, assim, suas receitas em renda proveniente de Porto Rico) poderá se beneficiar do pagamento de uma alíquota fixa de 4% de imposto corporativo. Além disso, eles estarão 100% isentos do pagamento de impostos sobre a propriedade, bem como isentos de impostos sobre dividendos.

Dica de especialista: Contabilidade segregada para a Lei 60

De acordo com nossa experiência, o requisito operacional mais importante para os detentores do decreto da Lei 60 é manter livros contábeis separados. Se a sua empresa tiver renda isenta (sob a alíquota de 4%) e renda não isenta (tributada com alíquotas normais), você deverá separar claramente as receitas e despesas de cada fluxo.

A Hacienda audita essas empresas com rigor. Aconselhamos que você crie centros de custo separados ou até mesmo contas bancárias separadas desde o primeiro dia para garantir que a renda “isenta” seja inegavelmente distinta, protegendo seus benefícios fiscais.

Contribuições sobre a folha de pagamento e imposto sobre o trabalho

Os empregadores devem se registrar no Departamento de Trabalho de Porto Rico e cumprir as leis da Previdência Social, Medicare, SUI e de compensação do trabalhador. Os formulários W-2PR e 941-PR devem ser preenchidos a cada trimestre.

Porto Rico opera no âmbito do sistema de seguridade social dos EUA, o que faz com que os empregadores e funcionários porto-riquenhos estejam sujeitos às exigências dos impostos da seguridade social e do Medicare dos EUA.

O Federal Insurance Contributions Act (FICA) rege a imposição do imposto de seguridade social sobre os salários de funcionários individuais, com o objetivo de apoiar os benefícios de aposentadoria oferecidos pelo governo federal. O FICA impõe dois impostos distintos:

- Seguro de velhice, sobrevivência e invalidez (OASDI)

- Seguro hospitalar (Medicare)

A partir de 2019, o imposto OASDI é cobrado a uma alíquota de 6,2% para o empregado e o empregador sobre os primeiros US$ 176.100 de renda. O imposto Medicare, por outro lado, é aplicado a uma alíquota de 1,45% para o empregado e o empregador, sem qualquer teto de renda. Notavelmente, os funcionários de alta renda, e não seus empregadores, são obrigados a pagar um imposto adicional de 0,9% sobre o Medicare.

Os limites de renda específicos para esse imposto adicional do Medicare diferem de acordo com o status do registro. As pessoas casadas que entram com o pedido em conjunto estão sujeitas ao imposto extra sobre rendimentos combinados que excedam US$ 250.000. Os contribuintes solteiros e os chefes de família são afetados quando os ganhos ultrapassam US$ 200.000, enquanto os indivíduos casados que entram com pedido de reembolso separadamente são afetados pelos ganhos que ultrapassam US$ 125.000. O cálculo inclui a renda de trabalho autônomo para determinar o limite.

O imposto FICA é aplicável à remuneração por serviços prestados nos Estados Unidos, independentemente da nacionalidade ou residência do funcionário ou do empregador. Consequentemente, a menos que estejam isentos, os funcionários estrangeiros não residentes que trabalham nos Estados Unidos são responsáveis pelo imposto FICA, mesmo que estejam isentos do imposto de renda dos EUA com base em regulamentos estatutários ou tratados de imposto de renda.

Alguns grupos estão isentos do imposto FICA, incluindo funcionários públicos estrangeiros, visitantes de intercâmbio com visto J nos Estados Unidos, estudantes estrangeiros com vistos F, M ou Q e indivíduos cobertos por acordos de totalização de seguridade social entre os Estados Unidos e outras nações. Esses acordos permitem que indivíduos qualificados continuem contribuindo para os sistemas de seguridade social de seus países de origem, geralmente por até cinco anos.

Conformidade com o imposto sobre vendas e uso (SUT) e faturamento eletrônico

As empresas locais usam o US GAAP. Empresas estrangeiras ou multinacionais podem aplicar o IFRS quando aplicável, especialmente nos setores bancário ou de comércio global.

Todas as empresas devem apresentar um relatório anual ao Departamento de Estado até 15 de abril de cada ano, ou no próximo dia útil se for um fim de semana ou feriado, contendo as seguintes informações:

- Nome e número de registro da incorporação

- Endereço físico e de correspondência do escritório designado

- Nome e endereço físico do agente residente

- Nome e endereço postal de pelo menos dois diretores da corporação que estejam em um escritório estabelecido na data de apresentação do relatório, incluindo o do diretor que assina o relatório, e as datas de expiração de seus respectivos cargos

- O relatório deve conter uma declaração da situação econômica da corporação no encerramento das operações durante o ano civil anterior

- Se o volume de negócios da corporação for superior a US$ 3 milhões, esse relatório deverá ser auditado por um contador público certificado licenciado em Porto Rico

- O relatório deve ser assinado por um funcionário autorizado, um diretor ou incorporador

As LLCs não precisarão apresentar um relatório anual ao Departamento de Estado. Elas só pagarão taxas anuais no valor de US$ 150 até 15 de abril de cada ano, ou no próximo dia útil se for final de ano ou feriado.

A plataforma SURI

O Sistema Unificado de Receita Interna (SURI) é o portal on-line obrigatório para todas as interações fiscais com a Hacienda. As empresas devem usar o SURI para se registrar, apresentar declarações mensais de IVU, reter impostos e solicitar certificados de regularidade.

Perguntas frequentes sobre contabilidade e impostos em Porto Rico

Com base em nossa ampla experiência, estas são as perguntas e dúvidas comuns de nossos clientes quando procuram entender a contabilidade e a tributação em Porto Rico.

A alíquota do imposto corporativo em Porto Rico é baseada em uma estrutura normal de imposto e sobretaxa, segundo a qual um contribuinte que não seja membro de um grupo controlado, a renda tributável estará sujeita a um imposto normal de 18,5% e o saldo que exceder a isenção de sobretaxa de US$ 25.000 estará sujeito à seguinte sobretaxa:

– $0-$75,000 5%

– $75,001 – $125,000 $3,750 mais 15% do excedente acima de $75,000

– $125,001 – $175,000 $11,250 mais 16% do excedente acima de $125,000

– $175,001 – $225,000 $19,250 mais 17% do excedente acima de $175.000

– $225.001 – $275.000 $27.750 mais 18% do excedente acima de $225.000

– $275.001 – Acima de $36.750 mais 19% do excedente acima de $275.000

As empresas em Porto Rico estão sujeitas a vários impostos, inclusive imposto de renda corporativo, imposto sobre vendas e uso (conhecido como IVA), imposto sobre propriedade e outros impostos locais. As obrigações fiscais específicas de uma empresa podem variar com base em fatores como seu setor, localização e elegibilidade para incentivos fiscais de acordo com o código tributário de Porto Rico. O imposto de renda é calculado sobre a diferença entre a receita e as despesas dedutíveis.

Em Porto Rico, o equivalente ao Internal Revenue Service (IRS) nos Estados Unidos é conhecido como Departamento de Hacienda ou Departamento do Tesouro de Porto Rico. Ele é responsável pela administração das leis tributárias e pela cobrança de impostos na ilha.

Porto Rico normalmente segue os Princípios Contábeis Geralmente Aceitos (GAAP) dos EUA para relatórios financeiros.

Em Porto Rico, o equivalente a um Contador Público Certificado (CPA) é conhecido como Contador Público Autorizado (CPA). Um Contador Público Autorizado é um contador profissional certificado que está licenciado para praticar serviços de contabilidade, auditoria e tributação em Porto Rico.

Porto Rico segue principalmente o U.S. GAAP para relatórios financeiros. Entretanto, algumas entidades em Porto Rico, especialmente aquelas sob a jurisdição do Puerto Rico Financial Oversight and Management Board, podem usar as Normas Internacionais de Relatórios Financeiros (IFRS).

Porto Rico tem um SUT combinado de 11,5%, sendo que 4,5% vão para o governo central e 1% para os municípios. As empresas devem apresentar declarações mensais por meio da plataforma SURI. O faturamento eletrônico e os relatórios fiscais digitais são exigidos pelo plano de modernização tributária da Hacienda.

Os empregadores contribuem para a Previdência Social (6,2%), o Medicare (1,45%), o seguro-desemprego estadual (SUI) e o Fundo de Compensação dos Trabalhadores de Porto Rico. Os funcionários também contribuem para o Seguro Social e o Medicare. A folha de pagamento deve ser informada ao Departamento do Trabalho e incluída nos registros trimestrais por meio do Formulário 941-PR.

A Lei 60 (Código de Incentivos) consolida várias leis de incentivos fiscais anteriores, incluindo as Leis 20 e 22. Ela oferece 4% de imposto corporativo para serviços de exportação qualificados, 0% de imposto sobre dividendos e imposto reduzido sobre ganhos de capital para residentes qualificados. Os candidatos devem enviar um relatório anual de conformidade e pagar uma taxa anual fixa para manter os benefícios.

As declarações de impostos corporativos devem ser entregues até o 15º dia do 4º mês após o término do ano fiscal (normalmente 15 de abril). As declarações de SUT devem ser entregues mensalmente até o dia 20, os relatórios de folha de pagamento trimestralmente e os relatórios anuais da Lei 60 até 15 de abril, com taxas de arquivamento.

Em geral, uma empresa porto-riquenha é tratada como uma empresa estrangeira para fins fiscais nos EUA. Ela paga impostos a Porto Rico, e não ao IRS dos EUA, sobre a renda obtida em Porto Rico. Entretanto, os impostos federais dos EUA, como o Seguro Social e o Medicare, aplicam-se à folha de pagamento.

Conhecido como“Patente Municipal“, esse é um imposto sobre a receita bruta (volume de negócios) cobrado pelo município onde a empresa opera. As taxas variam, mas normalmente ficam em torno de 0,5%.

Por que investir em Porto Rico?

Localizado no Mar do Caribe, entre a República Dominicana e as Ilhas Virgens Americanas, Porto Rico tem uma população de cerca de 3,2 milhões de pessoas e registrou um produto interno bruto (PIB) de US$ 103,1 bilhões em 2020. Isso representou um leve declínio do PIB em comparação com o ano anterior, devido à turbulência causada pela COVID-19. No entanto, a economia porto-riquenha já se recuperou.

Outrora um grande produtor de açúcar, Porto Rico agora tem uma economia dinâmica e diversificada. Seu setor manufatureiro bem desenvolvido contribui com mais de 50% do PIB total e é um grande atrativo para os investidores. Entre os produtos manufaturados que representam os principais produtos de exportação para Porto Rico estão produtos farmacêuticos, equipamentos médicos, vestuário e computadores.

Os call centers também são uma atividade comercial em crescimento devido ao alto nível de proficiência em inglês na ilha. Porto Rico também abriga um cenário dinâmico de startups e um grupo crescente de talentos em tecnologia.

Para os investidores que desejam aproveitar esses setores em crescimento e incorporar uma empresa em Porto Rico, a ilha tem três zonas de livre comércio (FTZs) – conhecidas como zonas de comércio exterior nos Estados Unidos e em seus territórios – que oferecem incentivos financeiros lucrativos para empresas localizadas dentro de seus limites. Além das FTZs, a ilha também tem um enorme setor de turismo que atrai investimentos estrangeiros significativos.

Por ser um território dos EUA, Porto Rico usa o dólar americano, o que cria estabilidade para as empresas locais. A ilha também conta com uma infraestrutura consideravelmente melhor do que muitas outras nações da América Latina e do Caribe.

Embora grande parte do comércio de Porto Rico seja com a parte continental dos Estados Unidos, as empresas locais se beneficiam do acesso preferencial a uma ampla gama de grandes mercados globais e regionais, por meio da participação dos EUA em uma ampla gama de acordos de livre comércio (FTAs).

A Biz Latin Hub pode ajudar você com contabilidade e tributação em Porto Rico

Na Biz Latin Hub, fornecemos serviços integrados de entrada no mercado e de back-office em toda a América Latina e no Caribe. Nosso alcance inigualável significa que podemos dar suporte a entradas no mercado em várias jurisdições e operações internacionais.

Além de conhecimento sobre contabilidade e tributação em Porto Rico, nosso portfólio de serviços inclui contratação e PEO contabilidade e tributação, formação de empresas, abertura de contas bancárias e serviços jurídicos corporativos.

Entre em contato conosco Se este artigo sobre contabilidade e tributação em Porto Rico foi de seu interesse, confira o restante de nossa cobertura da região. Ou leia sobre nossa equipe e autores especializados.