Barbados recebe os investidores estrangeiros de braços abertos. O país oferece um ambiente de investimento regulamentado, transparente e favorável. Antes de você abrir sua empresa, é essencial entender as exigências fiscais e contábeis em Barbados. Neste artigo, descrevemos informações contábeis e taxas de impostos importantes para que você obtenha sucesso nesse mercado. Descubra as principais informações sobre como fazer negócios nesse país caribenho em crescimento se você quiser formar uma empresa em Barbados.

Principais conclusões sobre os requisitos fiscais e contábeis em Barbados

| Quais são as normas contábeis em Barbados? | Em Barbados, as demonstrações financeiras são preparadas de acordo com as Normas Internacionais de Relatórios Financeiros (IFRS), a Norma Internacional de Relatórios Financeiros para Entidades de Pequeno e Médio Porte (IFRS para PMEs) ou as Normas Internacionais de Contabilidade do Setor Público (IPSAS). |

| Qual é a alíquota do imposto corporativo em Barbados? | O imposto corporativo é aplicado aos lucros em 25%. As pequenas empresas desfrutam de uma alíquota reduzida de 15%. As empresas de negócios internacionais e os bancos offshore estão sujeitos ao imposto corporativo a taxas de 2,5%, que podem ser reduzidas para 1%. |

| O que é a taxa de imposto Taxa de imposto sobre valor agregado de Bajan? | O IVA corresponde a 17,5% do valor de várias mercadorias e serviços importados ou prestados em Barbados por pessoas físicas registradas no IVA. |

| Taxa de imposto sobre dividendos em Barbados | Os dividendos estão sujeitos a um imposto básico de retenção de 15%, a menos que sejam cobertos por um tratado de tributação relevante. |

Qual é o sistema de impostos corporativos em Barbados?

O local de gerenciamento e controle determina a residência para fins fiscais das empresas. As empresas nacionais são tributadas sobre sua renda global, enquanto as empresas estrangeiras que realizam negócios por meio de uma filial pagam imposto corporativo sobre a renda gerada localmente e um imposto sobre os lucros remetidos da filial.

O imposto corporativo é aplicado aos lucros em 25% para cada dólar completo de renda tributável. As pequenas empresas, de acordo com o “Small Business Development Act”, desfrutam de uma alíquota reduzida de 15% para cada dólar de renda tributável sob condições específicas.

No setor offshore, as Empresas de Negócios Internacionais e os Bancos Offshore incorporados localmente estão sujeitos ao imposto corporativo a taxas de 2,5%, que podem ser reduzidas a 1%. As seguradoras cativas desse setor, no entanto, estão isentas de tributação.

Requisitos fiscais e contábeis em Barbados: Quais são as principais alíquotas de impostos locais?

Navegar pelos requisitos de contabilidade e tributação em Barbados é crucial para entrar nesse mercado. Aqui estão as taxas de imposto que você precisa saber.

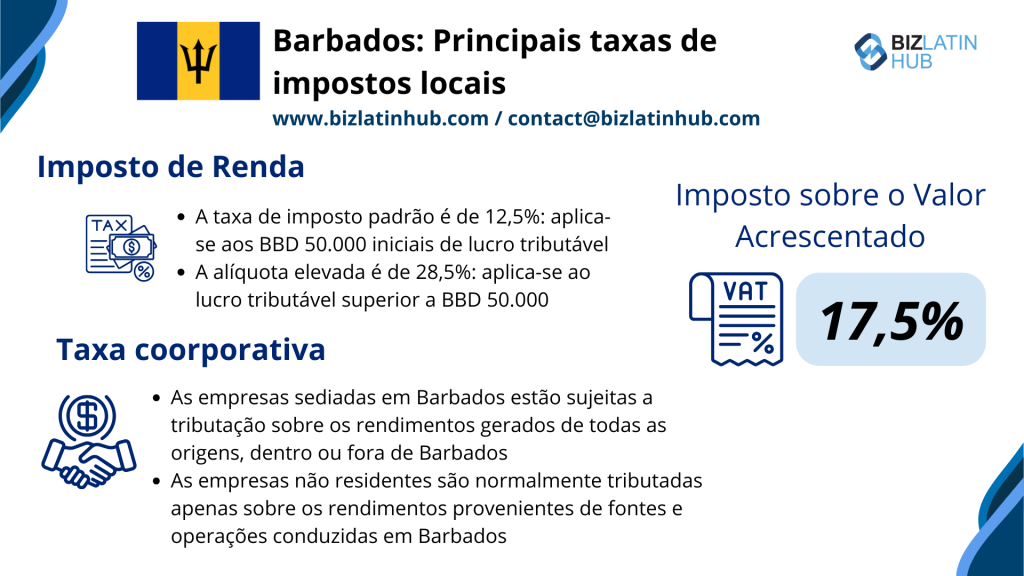

Imposto de renda

A partir de 1º de janeiro de 2020, a alíquota padrão é de 12,5%, enquanto a alíquota elevada é de 28,5%. A alíquota padrão se aplica à renda tributável inicial de BBD 50.000, e a alíquota mais alta de 28,5% se aplica à renda tributável que exceder BBD 50.000.

Imposto corporativo

As empresas sediadas em Barbados estão sujeitas à tributação sobre a renda gerada de todas as origens, dentro ou fora de Barbados, após a dedução das despesas incorridas para produzir renda avaliável em um período fiscal que não exceda 53 semanas.

As empresas não residentes normalmente são tributadas apenas sobre a renda proveniente de fontes e operações realizadas em Barbados. Como investidor, o senhor enfrentará uma alíquota de imposto de renda corporativo que varia de um mínimo de 1% a um máximo de 5,5%.

Imposto sobre valor agregado

O IVA corresponde a 17,5% do valor de várias mercadorias e serviços importados ou prestados em Barbados por pessoas físicas registradas no IVA.

Certos serviços, como serviços financeiros, imóveis, serviços médicos e educação, são isentos de IVA. As transações entre grupos diferentes estão sujeitas à tributação.

As entidades que operam sob o sistema de IVA de Barbados devem ser registradas. O limite para o registro obrigatório do IVA é de BBD 200.000, mas aqueles com um faturamento anual abaixo desse valor podem se registrar voluntariamente.

Imposto sobre ganhos de capital

Não há imposto sobre ganhos de capital em Barbados.

Crédito de imposto estrangeiro

Barbados permite um crédito para impostos estrangeiros (impostos pagos em jurisdições fora de Barbados). No entanto, o crédito total permitido não pode diminuir a obrigação tributária geral para essa renda para menos de 1%.

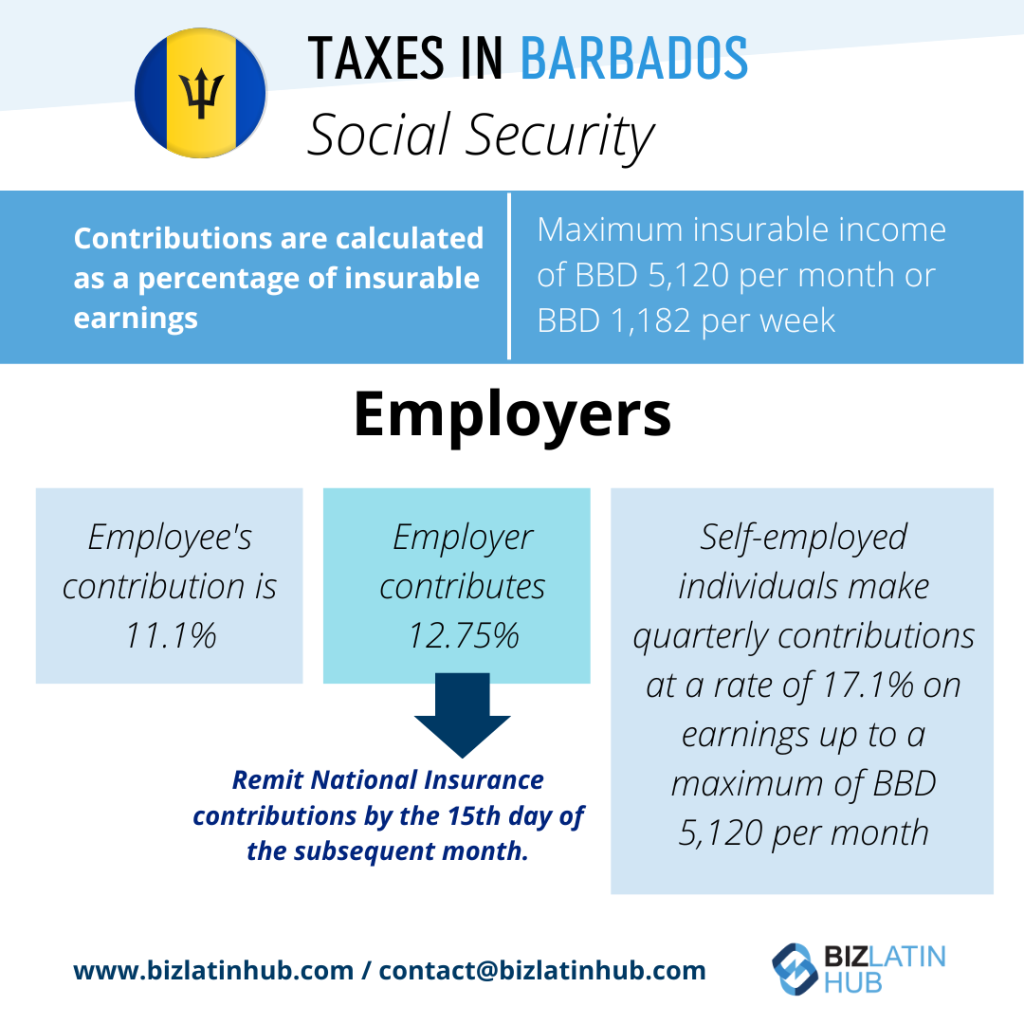

Previdência Social

Todo indivíduo com idade entre 16 e 67 anos que exerça uma atividade remunerada em Barbados por meio de um contrato de serviço deve estar segurado de acordo com a National Insurance and Social Security Act.

As contribuições são calculadas como uma porcentagem da renda sujeita a seguro, limitada a uma renda sujeita a seguro máxima de BBD 5.120 por mês ou BBD 1.182 por semana. Os empregadores devem remeter as contribuições ao Seguro Nacional até o 15º dia do mês subsequente.

A partir de 1º de outubro de 2018, a contribuição do funcionário é de 11,1%, enquanto o empregador contribui com 12,75%. Indivíduos autônomos fazem contribuições trimestrais a uma taxa de 17,1% sobre os ganhos, até um máximo de BBD 5.120 por mês.

Barbados tem acordos de dupla tributação?

Barbados estabeleceu acordos de dupla tributação com 40 países, incluindo:

Reino Unido, Canadá, EUA, Finlândia, Noruega, Suécia, China, Cuba, Suíça, Venezuela, Islândia, República Tcheca, Áustria, Chipre, Itália e outros.

Perguntas frequentes sobre requisitos fiscais e contábeis em Barbados

Com base em nossa experiência, identificamos as dúvidas e preocupações comuns que nossos clientes costumam ter ao lidar com contabilidade e impostos em Barbados.

Barbados implementa uma estrutura flexível de impostos corporativos, que varia de um mínimo de 1% a um máximo de 5,5%.

As empresas residentes em Barbados são tributadas sobre a renda obtida globalmente, incluindo fontes locais e internacionais, após a dedução das despesas relacionadas à geração de renda em um período fiscal que não exceda 53 semanas. As empresas não residentes, por outro lado, normalmente são tributadas apenas sobre a renda derivada de operações em Barbados. Notavelmente, as companhias de seguros estão sujeitas a uma alíquota de 2%, enquanto as companhias de seguros cativas gozam de isenção fiscal.

A autoridade de arrecadação de receitas em Barbados é conhecida como Barbados Revenue Authority.

Em Barbados, as demonstrações financeiras são preparadas de acordo com as Normas Internacionais de Relatórios Financeiros (IFRS), a Norma Internacional de Relatórios Financeiros para Entidades de Pequeno e Médio Porte (IFRS para PMEs) ou as Normas Internacionais de Contabilidade do Setor Público (IPSAS).

Barbados reconhece e aceita oficialmente várias designações profissionais de contabilidade, incluindo ACCA, CPA, CGA e CMA, como equivalentes à designação de Contador Público Certificado (CPA).

Um Estabelecimento Permanente (Permanent Establishment – PE) é definido nos acordos de dupla tributação (DTAs) de Barbados, alinhados com a Convenção Modelo da Organização para a Cooperação e Desenvolvimento Econômico (OCDE).

De acordo com a legislação nacional, considera-se que uma pessoa não residente está realizando negócios em Barbados e deve apresentar uma declaração de CIT se, em um ano de renda, ela

Produziu, cultivou, minerou, criou, manufaturou, fabricou, melhorou, embalou, preservou ou construiu qualquer coisa em Barbados, exportada ou não. Solicitou pedidos ou ofereceu qualquer coisa para venda em Barbados por meio de um fator, agente ou empregado.

A Biz Latin Hub pode organizar suas necessidades fiscais e contábeis em Barbados

Na Biz Latin Hub, fornecemos uma ampla gama de soluções de entrada no mercado e de back-office na América Latina e no Caribe.

Nossa equipe tem experiência em requisitos fiscais e contábeis em Barbados, com serviços jurídicos, contabilidade e tributação, contratação e processamento de vistos disponíveis.

Nossa forte presença na região LATAM é apoiada por parcerias sólidas que se estendem por toda a área. Essa ampla rede oferece inúmeros recursos para apoiar projetos globais e se aventurar em novos mercados em diferentes países.

Entre em contato conosco hoje mesmo para saber mais sobre nossos serviços e como podemos ajudá-lo a atingir suas metas de negócios na América Latina e no Caribe.

Se este artigo sobre exigências fiscais e contábeis em Barbados for de seu interesse, confira o restante de nossa cobertura da região. Ou leia sobre nossa equipe e autores especializados.