As exigências fiscais e contábeis na Colômbia devem ser uma parte central da sua estratégia de entrada no mercado para que você consiga registrar uma empresa na Colômbia e garantir a conformidade em um ambiente regulatório complexo. Este guia fornece insights importantes para ajudar você a navegar com eficácia pelas regulamentações fiscais da Colômbia. A Biz Latin Hub pode ajudar você a entender as normas contábeis da Colômbia relevantes para o seu negócio. Nosso suporte abrange toda a região por meio de uma rede de escritórios locais na América Latina e no Caribe.

Principais conclusões

| Normas contábeis na Colômbia | As empresas na Colômbia devem cumprir as Normas Internacionais de Relatórios Financeiros (IFRS), conhecidas localmente como NIFF. Os contadores devem ser certificados em IFRS. |

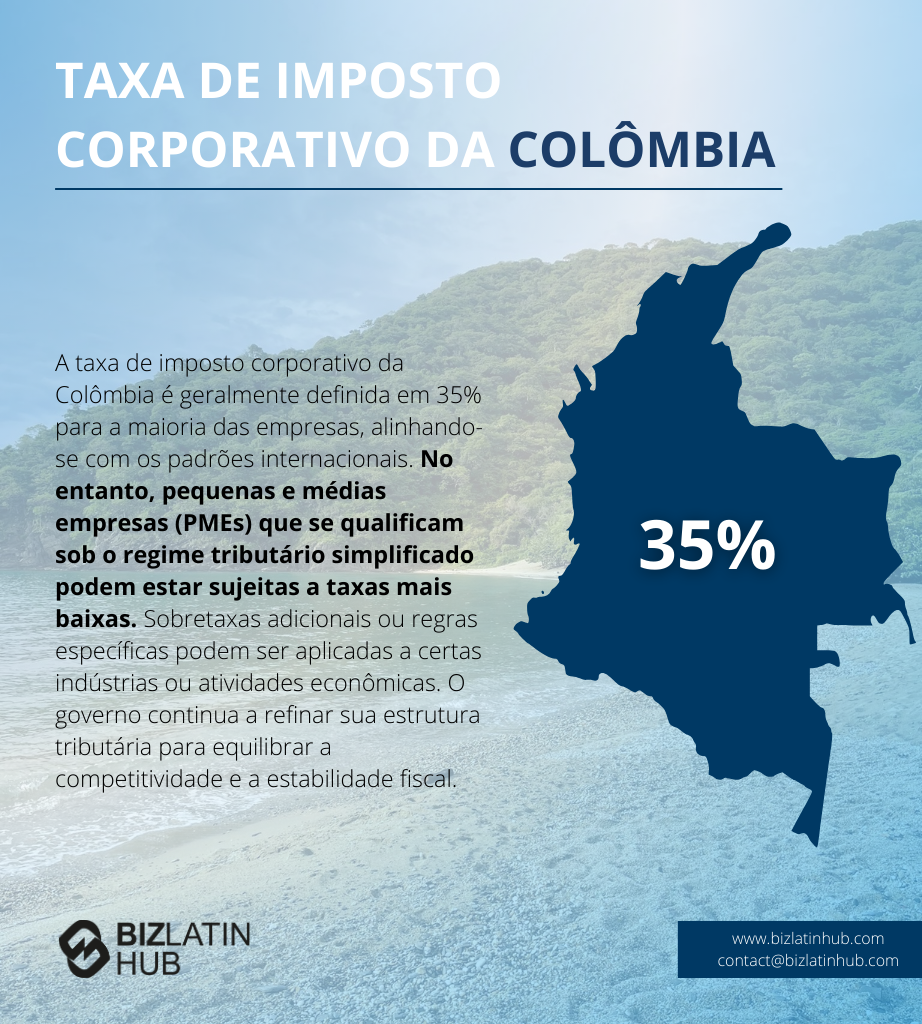

| Taxa de imposto corporativo na Colômbia | A alíquota de imposto corporativo é de 35% na Colômbia, uma marca d’água alta na região. |

| Taxa de imposto sobre valor agregado da Colômbia | A taxa atual do IVA (IVA) está fixada em 17%, com algumas variações dependendo dos serviços e da atividade comercial. |

| Taxa de imposto sobre dividendos na Colômbia | Isso foi aumentado para 20%, embora possa ser reduzido por tratados fiscais efetivos. |

Imposto corporativo e requisitos de contagem na Colômbia

Para a maioria das pessoas, a menção a contadores traz imediatamente à mente os impostos. Se você é uma pessoa física residente na Colômbia ou um executivo corporativo que supervisiona uma operação multinacional, entender as leis tributárias colombianas é fundamental para proteger seus interesses.

Normas contábeis – NIFF/IFRS na Colômbia:

Todas as empresas que operam na Colômbia devem aderir às Normas Internacionais de Informação Financeira (IFRS), também conhecidas como Normas Internacionales de Información Financiera (NIFF). Ao contratar um contador na Colômbia, certifique-se de que ele seja certificado nesse processo. A conformidade é de extrema importância, pois as multas podem chegar a um mínimo de US$ 200, o que equivale aproximadamente a um salário mínimo mensal de US$ 220. Isso pode chegar a até US$ 45.000 em multas máximas, considerando o alto valor do dólar americano.

Fazendo negócios na Colômbia – tributação dupla:

A dupla tributação não é permitida pela legislação colombiana. As deduções e os cálculos de impostos colombianos diferem significativamente dos de outros países. A interpretação da permissão de deduções nos EUA para renda obtida nos EUA varia entre os escritórios de contabilidade e jurídicos colombianos. Cada indivíduo e empresa tem um conjunto exclusivo de circunstâncias que devem ser avaliadas por um profissional antes de você tirar qualquer conclusão. Em alguns casos, a diferença nas porcentagens de imposto não pagas em um país pode precisar ser paga em outro.

Relatórios fiscais mensais na Colômbia

As empresas na Colômbia são obrigadas a apresentar relatórios fiscais mensais a partir da criação de sua primeira fatura. Esses relatórios abrangem declarações de fluxo de caixa, bem como relatórios mensais, trimestrais e anuais, garantindo a conformidade. A folha de pagamento (nominal) exige relatórios mensais dos funcionários que recebem benefícios para manter a conformidade. Empresas inativas ou iniciantes têm uma exigência mínima de apresentação de relatórios trimestrais, e a não apresentação resulta em multas significativas impostas pela DIAN(Dirección de Impuestos y Aduanas Nacionales).

Na Colômbia, é essencial que você ofereça benefícios aos funcionários. Isso se aplica se você contratar funcionários domésticos ou pessoas indicadas a você por conhecidos, trabalhando por hora. Os trabalhadores colombianos esperam que você forneça o pagamento da indenização ao término do vínculo empregatício.

Quais são as exigências de relatórios na Colômbia?

Diversos órgãos do governo colombiano, incluindo a Superintendência de Sociedades Anônimas, a Superintendência de Valores Mobiliários, a Superintendência de Bancos e a Administração Tributária e Aduaneira, emitem regulamentos e declarações sobre princípios contábeis. Os princípios contábeis geralmente aceitos (GAAP) da Colômbia são estipulados em decretos. A conformidade com os GAAP é obrigatória na produção de demonstrações financeiras para qualquer entidade envolvida em atividades geradoras de renda na Colômbia. Essas demonstrações financeiras devem fornecer uma descrição precisa da situação financeira da entidade, independentemente das obrigações fiscais.

Além disso, é necessário aderir a formatos padronizados ao registrar qualquer transação, seguindo o Plano Único de Contas(Plan Unico de Cuentas).

De acordo com as leis corporativas colombianas, os registros contábeis devem ser mantidos em pesos colombianos e no idioma espanhol. Os ativos não monetários, os passivos não monetários e o patrimônio líquido também devem ser ajustados pela inflação e desvalorização, usando a porcentagem de ajuste aplicável ao ano fiscal.

As sociedades anônimas que listam suas ações na bolsa de valores ou emitem obrigações, bem como todas as entidades do setor financeiro, devem publicar suas demonstrações financeiras anuais em um jornal local.

Entendendo a contabilidade colombiana

Embora os princípios fundamentais de contabilidade sejam consistentes em todo o mundo, os relatórios contábeis e as leis tributárias da Colômbia apresentam distinções notáveis. Além de traduzir os títulos e as palavras-chave dos relatórios, é essencial que contadores colombianos experientes forneçam informações essenciais de acordo com padrões elevados. Por exemplo, as declarações mensais de impostos corporativos são obrigatórias na Colômbia, e o imposto de renda de pessoa física deve ser pago em agosto e setembro.

Os prazos de declaração são determinados pelos dois últimos dígitos da identidade corporativa e pelos dois últimos dígitos da carteira de identidade colombiana para declaração de imposto de renda de pessoa física, e essas datas podem mudar com frequência. Para navegar tranquilamente pelo sistema tributário da Colômbia, é fundamental contar com a assistência de contadores colombianos qualificados.

Princípios e normas contábeis na Colômbia

Demonstrações financeiras separadas não são exigidas para fins de imposto de renda corporativo na Colômbia. As subsidiárias e filiais colombianas geralmente preparam dois conjuntos de demonstrações financeiras: um para os acionistas colombianos e para fins legais locais, aderindo aos GAAP colombianos, e outro seguindo os princípios contábeis geralmente aceitos no país da matriz.

Os ajustes usados para determinar o lucro tributável são detalhados em um cronograma de cálculo de impostos. As empresas devem preparar demonstrações financeiras anualmente para fins fiscais, com o ano-calendário como o período padrão de relatório. No entanto, determinadas entidades, como bancos, devem apresentar demonstrativos financeiros mensais à Superintendência de Bancos.

- Práticas contábeis: As informações financeiras básicas incluem o balanço patrimonial, a demonstração de resultados, a demonstração de lucros acumulados, a demonstração de mudanças no patrimônio líquido, a demonstração de mudanças na posição financeira e a demonstração de fluxos de caixa. Notas que explicam as políticas contábeis e informações adicionais são parte integrante das informações financeiras básicas.

- Capitalização de juros: Os custos do ativo devem incluir todas as despesas incorridas antes da data de uso real do ativo. Os juros incorridos sobre dívidas diretamente relacionadas ao ativo antes de sua data de uso devem ser capitalizados. Quando o ativo estiver pronto para uso, a capitalização de juros será interrompida.

- Contabilidade do arrendatário: A classificação do arrendamento depende das circunstâncias da transação, sendo os arrendamentos de capital a classificação padrão. Em alguns casos, os arrendamentos podem ser classificados como arrendamentos operacionais após o cumprimento de requisitos legais específicos.

- Contabilidade da fusão: Os ativos e passivos das empresas fundidas são registrados pelo valor contábil.

- Avaliação de estoque: Os métodos comuns de avaliação de estoque incluem os métodos primeiro a entrar, primeiro a sair (FIFO), último a entrar, primeiro a sair (LIFO) e média ponderada. Os métodos usados para determinar o estoque final e o custo das vendas incluem o sistema de estoque permanente, o sistema de estoque periódico e os métodos do sistema de varejo. O método de custo padrão é aceitável para relatórios financeiros, mas não para fins de legislação fiscal.

- Dividendos da empresa: Os dividendos são registrados como um passivo da empresa quando declarados com base em demonstrações financeiras previamente aprovadas na assembleia geral de acionistas. A contabilização dos dividendos declarados diminui os lucros acumulados e inclui os dividendos no passivo circulante.

- Demonstrações financeiras consolidadas na Colômbia: A empresa controladora ou holding deve preparar e divulgar demonstrações financeiras consolidadas que apresentem a posição financeira, os resultados operacionais, as alterações no patrimônio líquido e os fluxos de caixa da empresa controladora ou holding e de suas subsidiárias. Os investimentos em empresas subsidiárias não consolidadas também devem ser registrados nos livros da controladora ou da holding usando o método de equivalência patrimonial.

- Itens incomuns: Os itens incomuns devem ser divulgados separadamente na demonstração de resultados. Ganhos ou perdas significativos resultantes de transações fora do curso normal dos negócios estão incluídos nessa categoria.

Perguntas frequentes sobre contabilidade e tributação na Colômbia

Com base em nossa ampla experiência, estas são as perguntas e dúvidas comuns de nossos clientes quando procuram entender a contabilidade e a tributação na Colômbia.

1. Qual é a alíquota de imposto corporativo na Colômbia?

A alíquota de imposto corporativo na Colômbia é de 35%.

2. Como as empresas são tributadas na Colômbia?

As empresas na Colômbia são tributadas sobre a renda.

3. Como é chamado o IRS na Colômbia?

O IRS na Colômbia é chamado de DIAN – Direção Nacional de Impostos e Alfândegas.

4. Qual é o padrão contábil na Colômbia?

As normas contábeis colombianas incluem as IFRS (Normas Internacionais de Informação Financeira), conhecidas como NIFF(Normas Internacionales de Información Financiera) em espanhol, o Estatuto Tributário Nacional e o Decreto 2.649 de 1993, que determina os princípios contábeis geralmente aceitos (GAAP) como normas contábeis. As demonstrações financeiras devem ser preparadas em espanhol, e a contabilidade também deve ser feita em espanhol.

5. Qual é o equivalente ao CPA na Colômbia?

O equivalente à CPA na Colômbia é a Junta Central de Contadores.

6. A Colômbia divulga seus relatórios em IFRS?

Sim, a Colômbia apresenta relatórios em IFRS.

Por que investir na Colômbia?

A Colômbia apresenta uma forte oportunidade de investimento devido ao seu crescimento econômico robusto, localização estratégica e recursos naturais abundantes. Como um dos principais produtores de café, flores e petróleo, o país também está vendo um potencial crescente em setores como energia renovável, infraestrutura e tecnologia. Seu posicionamento geográfico como ponte entre as Américas do Norte e do Sul aumenta sua importância no comércio global.

As reformas econômicas, a melhoria da segurança e o foco na atração de investimentos estrangeiros fortaleceram o ambiente de negócios da Colômbia. Acordos de livre comércio, custos de mão de obra competitivos e incentivos governamentais para setores como turismo e agronegócio reforçam ainda mais seu apelo. Com uma força de trabalho qualificada e acesso aos principais mercados globais, a Colômbia oferece um potencial significativo para o crescimento dos negócios e investimentos.

Como a Biz Latin Hub pode ajudar você com as exigências fiscais e contábeis na Colômbia?

Se você não tiver toda a documentação e souber exatamente como preencher os relatórios de impostos corporativos, não precisará realmente de um contador. No entanto, o sistema tributário colombiano pode ter suas complicações e pode acabar sendo uma grande fonte de estresse e perda de tempo. Se você preencher a declaração fora das datas estabelecidas, poderá sofrer grandes penalidades.

Se você tiver alguma dúvida ou precisar de ajuda para concluir sua auditoria fiscal, auditoria interna ou se precisar de orientação para analisar orçamentos e previsões antes de iniciar suas atividades na Colômbia, entre em contato com a Biz Latin Hub. Nossa equipe de contadores na Colômbia pode ajudar você com seus relatórios fiscais por meio da prestação de serviços contábeis personalizados e acessíveis. Entre em contato conosco agora para obter mais informações.

Se você quiser saber mais sobre as oportunidades de fazer negócios na Colômbia, assista a este vídeo: