La contabilidad en Costa Rica debe ser una parte integral de tu estrategia de entrada en el mercado para tener éxito constituir una empresa en Costa Rica y garantizar el cumplimiento en un entorno normativo complejo. Esta guía ofrece información esencial para ayudarte a navegar eficazmente por los requisitos fiscales de Costa Rica. El

Puntos clave sobre la contabilidad en Costa Rica

| ¿Cuáles son las normas contables en Costa Rica? | Las normas contables costarricenses obligan a las empresas a elaborar sus estados financieros, registros contables y libros en español, siguiendo las Normas Internacionales de Información Financiera (NIIF). |

| ¿Cuál es el tipo del Impuesto de Sociedades en Costa Rica? | El tipo del impuesto de sociedades es del 30% en Costa Rica. Las pequeñas empresas cuyos ingresos brutos no superen los 122.145.000 colones costarricenses están sujetas a tipos impositivos más bajos. |

| ¿Cuál es el tipo del Impuesto sobre el Valor Añadido en Costa Rica? | El tipo actual del IVA está fijado en el 13% en Costa Rica. |

| Tipo impositivo sobre los dividendos en Costa Rica | Los dividendos están sujetos a una retención del 15%. |

Visión general de los impuestos y la contabilidad en Costa Rica

Las obligaciones contables de las empresas en Costa Rica se dividen en 2 categorías: Obligaciones empresariales y obligaciones patronales. Los informes financieros deben seguir las NIIF. Los libros obligatorios son Diario, Mayor, Inventarios y Balances. Cualquier contabilidad externalizada o digital debe cumplir el artículo 20 del Código de Normas y Procedimientos Tributarios.

1. Obligaciones empresariales:

- Mantén actualizados los libros contables y jurídicos.

- Asegúrate de que toda la información relativa a la empresa está actualizada en el Ministerio de Hacienda.

- Completar el registro de transparencia y beneficiarios finales, que consiste en un sistema informático desarrollado por el Banco Central de Costa Rica, que permite a las personas jurídicas proporcionar la información para registrar a sus participantes.

- Presentación de declaraciones de IVA, se presenta mensualmente en los primeros 15 días naturales del mes siguiente.

- Presentación de la declaración de la renta, se presenta durante los 15 primeros días naturales del mes de marzo.

- Conserva los justificantes durante 5 años.

2. Obligaciones del empresario:

- Retención fiscal: Si el salario de un trabajador supera los ¢941.000 (unos 1.800 USD) mensuales, el empresario debe retener un porcentaje del salario, presentar una declaración al Ministerio de Hacienda y pagar el impuesto.

- Seguridad Social de los trabajadores: El empresario debe pagar a la Seguridad Social el 26,67% del salario del trabajador y el 10,67% en nombre del trabajador. Ambos pagos deben ser completados por el empresario, que debe retener el porcentaje correspondiente del salario del trabajador. El pago se realiza mensualmente.

Póliza de riesgos laborales del INS: Esta póliza es de pago obligatorio y tiene por objeto proteger a los trabajadores contra los riesgos de trabajo que puedan sufrir por las labores que realizan. La tasa para el cálculo de la póliza oscila entre el 0,36% y el 9,04% del total de los salarios declarados al final del año.

¿Cuál es la estructura fiscal en Costa Rica?

Todas las personas físicas o jurídicas deben pagar un impuesto anual según lo establecido en la Ley 9024 del Impuesto sobre las Personas Jurídicas. El importe de este impuesto varía según el tipo de actividad comercial y los ingresos de la empresa según el % del salario base. El salario base vigente durante 2023 es de ₡462.200 (aprox. 900 USD).

Las empresas que no cotizan pagan un tipo del 15% del salario base, unos ₡69.330 (aprox. 128 USD). El mismo importe se aplica a las empresas inscritas en el RUT que no declaran el impuesto sobre la renta.

Requisitos contables en Costa Rica: Empresas contribuyentes

Las empresas que no declaran actividad declaran unos ingresos de cero o inferiores a 120 salarios base, aproximadamente 102.800 USD. Pagan el 25% del salario base (aprox. 214 USD).

Las empresas con ingresos brutos entre 120 y 280 salarios base pagan el 30% del salario base (aprox. 257 USD).

Las empresas con ingresos brutos superiores a 280 salarios base pagan el 50% del salario base (aprox. 428 USD).

Las empresas de nueva creación pagan la misma cantidad que las empresas “no contribuyentes”, el pago se realiza proporcionalmente a la fecha de constitución de la empresa y al resto del año.

Impuesto de Sociedades e IVA en Costa Rica

El hecho generador del impuesto sobre los beneficios es la percepción o devengo de rentas en dinero o en especie, continuadas u ocasionales, procedentes de actividades lucrativas de fuente costarricense, así como cualquier otra renta o beneficio de fuente costarricense no exenta por ley. El pago de este impuesto se realiza en 3 plazos trimestrales: en junio, septiembre y diciembre. El pago se realiza tomando la media de los 3 últimos periodos fiscales.

Este impuesto se produce en el ejercicio fiscal que comienza el 1 de enero y finaliza el 31 de diciembre de cada año. Se calcula en función de los ingresos brutos y de los porcentajes correspondientes de tus ingresos netos:

- 5%: Los primeros cinco millones setecientos sesenta y un mil colones (₡5.761.000) / (USD$10.678) de ingresos netos anuales.

- 10%: Sobre el exceso de cinco millones setecientos sesenta y un mil colones (₡5,761,000) / (USD$10,678) y hasta ocho millones seiscientos cuarenta y tres mil colones (₡8,643,000) / (USD$16,019) de utilidad neta.

- 15%: Sobre el excedente de ocho millones seiscientos cuarenta y tres mil colones (₡8.643.000) / (USD$16.019) y hasta once millones quinientos veinticuatro mil colones (₡11.524.000) / (USD$21.359) de ingresos netos anuales.

- 20%: Sobre el exceso de once millones quinientos veinticuatro mil colones (₡11.524.000) / (USD$21.359) de ingresos netos anuales.

- 30%: Las personas jurídicas cuyos ingresos brutos superen los ₡122.145.000.000 / USD$226.383.097, deben aplicar un tipo impositivo fijo.

¿Qué es el IVA en Costa Rica?

Es un impuesto indirecto que recae sobre el consumo, lo que significa que cuando una persona (cliente) adquiere un bien o servicio, está pagando este impuesto a un tipo general del 13% o a uno de los tipos reducidos del 4%, 2%, 1% o 0,5% que se aplican a determinadas exenciones.

¿Cuál es el impuesto general sobre las ventas en Costa Rica?

Toda empresa que venda bienes o preste servicios regulares debe pagar este impuesto una vez al mes. El tipo impositivo es del 13% por la prestación de cualquier servicio o bien.

Obligaciones de cumplimiento mensuales y anuales

La contabilidad en Costa Rica establece una serie de fechas y plazos para las empresas. Algunos son mensuales, otros anuales. Las declaraciones de la nómina deben hacerse mensualmente, junto con las declaraciones del IVA, mientras que el impuesto sobre la renta se paga a lo largo del año y se declara una vez. El UBO se hace anualmente. Se aplican sanciones por incumplimiento o errores.

5 Fechas clave para la contabilidad en Costa Rica:

- Último día hábil de marzo (primer plazo del impuesto sobre la renta).

- Último día hábil de junio (segundo plazo del IRPF).

- Último día hábil de septiembre (tercer plazo del IRPF).

- 15 de diciembre (Último día para presentar la declaración del IRPF).

- El 15 de cada mes (Impuesto sobre ventas).

- 30 de abril (presentación UBO)

Nota: El principal problema al que se enfrentan muchas pequeñas y medianas empresas en Costa Rica es que a menudo carecen de un sistema contable ordenado. Según datos del Colegio de Contadores Públicos, sólo el 20% de las pequeñas y medianas empresas duran más de 3 años, y a menudo estas cifras se deben a la falta de coordinación y apoyo contable. También es la principal causa de los casos de evasión fiscal, que cuestan al gobierno más de ₡750 millones al año.

Declaración UBO, formulario D-151 y presentación RTBF

Costa Rica se toma muy en serio la transparencia financiera y recientemente ha puesto en marcha un régimen para contabilizar a los Propietarios Beneficiarios Finales (UBO) en el país. Además, el país lleva un registro de las grandes transacciones para asegurarse de que todo se declara correctamente y con total transparencia.

Esto significa que las personas jurídicas deben registrar las UBO en el sistema RTBF del Banco Central antes del 30 de abril de cada año, o en un plazo de 15 días hábiles a partir del cambio de titularidad, y el D-151 es una declaración informativa anual que enumera las transacciones de proveedores y clientes que superan los 2,5 millones de CRC$ y que debe presentarse en febrero. El incumplimiento de los plazos conlleva sanciones económicas y el bloqueo del acceso a los servicios bancarios.

El sistema ATV

La Administración Tributaria Virtual (ATV) es el portal en línea del Ministerio de Hacienda. Todas las declaraciones fiscales, incluidas la D-101 (Renta) y la D-104 (IVA), deben presentarse electrónicamente a través de este sistema.

Consejo de experto: Validación estricta de la facturación electrónica

Según nuestra experiencia, el sistema de Facturación Electrónica en Costa Rica está estrictamente controlado. Cada factura emitida debe ser validada por el Ministerio de Hacienda en tiempo real (mediante archivos XML). Y lo que es más importante, también debes aceptar electrónicamente las facturas de tus proveedores para deducirlas como gastos.

No basta con recibir un PDF; debes verificar el XML en el sistema. Te aconsejamos que utilices un software de facturación certificado que automatice tanto la emisión como el proceso de aceptación/validación para garantizar que todos tus gastos son deducibles.

Preguntas frecuentes sobre contabilidad e impuestos en Costa Rica

Basándonos en nuestra amplia experiencia, éstas son las preguntas y dudas más comunes de nuestros clientes cuando buscan entender la contabilidad y la fiscalidad en Costa Rica.

1. ¿Cuál es el tipo del impuesto de sociedades en Costa Rica?

Para las empresas con ingresos brutos superiores a un determinado umbral, el tipo es del 30%. Para las empresas más pequeñas, se aplican tipos progresivos del 5%, 10%, 15% o 20% en función de los niveles de ingresos.

2. ¿Cómo tributan las empresas en Costa Rica?

Las empresas de Costa Rica tributan según la NIIF, que funciona sobre la base de pagar impuestos sobre la diferencia entre los ingresos menos los gastos deducibles. Hay un impuesto anual fijo que pagan todas las sociedades activas e inactivas al Registro Nacional. El importe depende de los ingresos brutos de la empresa.

3. ¿Cómo se llama el Servicio de Impuestos Internos (IRS) en Costa Rica?

La Agencia Tributaria en Costa Rica se llama Ministerio de Hacienda y se encarga de aplicar la legislación fiscal y aduanera en Costa Rica.

4. ¿Cuáles son las normas contables en Costa Rica?

Las normas contables costarricenses exigen que las empresas elaboren sus estados financieros, registros contables y libros de contabilidad en español y de acuerdo con las Normas Internacionales de Información Financiera.

5. ¿Cuál es el equivalente al CPA en Costa Rica?

El equivalente a un CPA en Costa Rica es unContador Público Autorizado (CPA).

6. ¿Costa Rica informa en NIIF?

Todas las empresas que cotizan en bolsa deben seguir las normas NIIF.

7. ¿Cuál es el tipo de IVA en Costa Rica?

El IVA es del 13% en la mayoría de los bienes y servicios. Las declaraciones mensuales del IVA deben presentarse a través de la plataforma ATV.

8. ¿Qué es el formulario D-151 en Costa Rica?

El D-151 es una declaración informativa anual que enumera las operaciones de proveedores y clientes que superan los 2,5 millones de CRC. Debe presentarse en febrero.

9. ¿Qué son los requisitos UBO y RTBF?

Todas las entidades deben informar de sus propietarios efectivos finales (UBO) a través del sistema RTBF antes del 30 de abril de cada año. Las actualizaciones son obligatorias cuando cambia la titularidad.

10. ¿Existen regímenes simplificados para las pequeñas empresas?

Sí. Los pequeños contribuyentes pueden inscribirse en el régimen simplificado y presentar formularios fiscales reducidos, siempre que cumplan los umbrales establecidos en la legislación fiscal.

11. ¿Cuándo se presentan los impuestos?

El IVA se declara mensualmente (antes del día 15 del mes siguiente). El Impuesto de Sociedades se presenta anualmente antes del 15 de marzo (para el año que termina el 31 de diciembre).

¿Por qué invertir en Costa Rica?

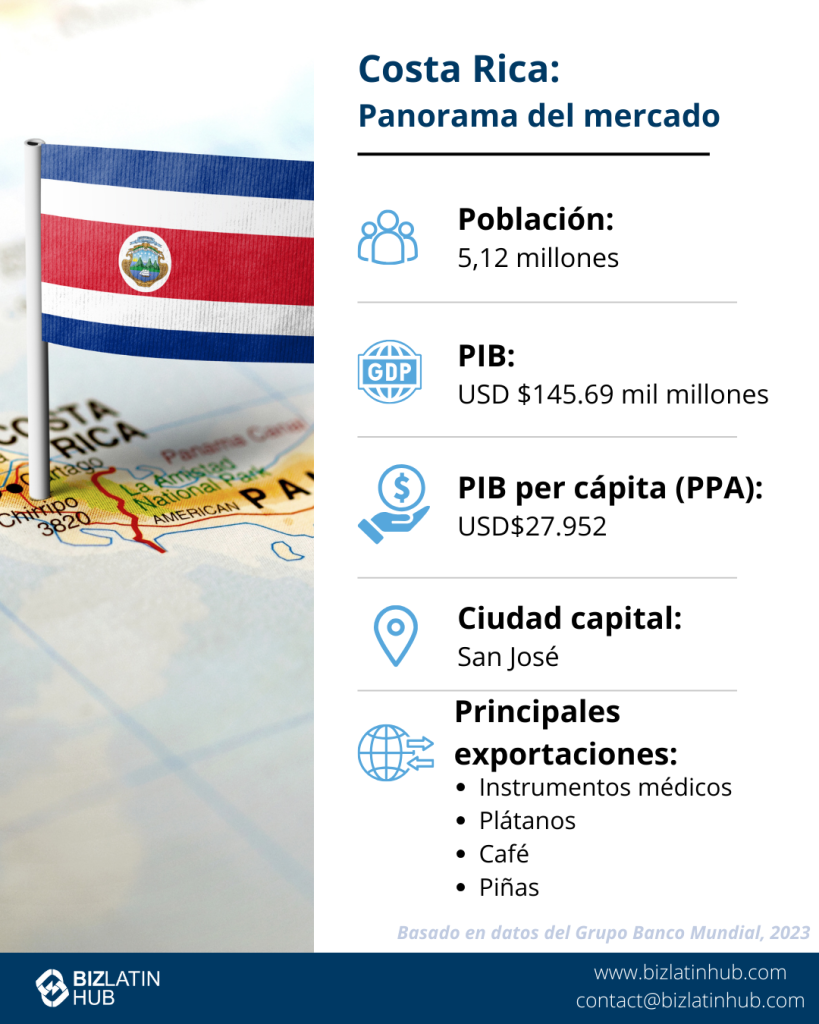

Costa Rica destaca como destino atractivo para la inversión, gracias a su estabilidad política, su modelo de desarrollo sostenible y su ubicación estratégica en Centroamérica.

Conocido por su liderazgo en ecoturismo y energías renovables, el país también ofrece oportunidades en tecnología, agricultura y fabricación avanzada. Su posición como enlace entre Norteamérica y Sudamérica refuerza su papel en las redes comerciales mundiales.

Las políticas favorables a las empresas, los acuerdos de libre comercio y una mano de obra cualificada y bilingüe hacen de Costa Rica una opción ideal para los inversores extranjeros.

El interés del gobierno por la innovación, la sostenibilidad y las exportaciones de alto valor, como los dispositivos médicos y el café especial, aumenta aún más su atractivo.

Con unos costes operativos competitivos y acceso a los principales mercados mundiales, Costa Rica está bien posicionada para el crecimiento empresarial y la inversión a largo plazo.

Obtén ayuda con los requisitos de contabilidad en Costa Rica

Para crear una empresa en Costa Rica, necesitas desde el principio el apoyo de un especialista cualificado en contabilidad y fiscalidad. Un plan de negocio bien elaborado no podrá evolucionar si tu empresa no se mantiene en buena posición ante las autoridades locales costarricenses.

Biz Latin Hub puede ayudarte con todos los asuntos contables, fiscales y financieros. Nuestro equipo de especialistas conoce a fondo las leyes locales y las complicaciones del entorno empresarial costarricense, y está bien equipado para trabajar con empresas extranjeras que deseen llevar a cabo actividades comerciales en la región.

Para saber más sobre los requisitos contables en Costa Rica, las oportunidades de negocio para constituir una empresa y cómo podrías aprovechar este mercado, ponte en contacto con nosotros hoy mismo.

¿Estás interesado en contratar personal local en América Latina? Descubre cómo podemos ayudarte a constituir una empresa local o una solución a medida en OEP.