Barbados recibe a los inversores extranjeros con los brazos abiertos. La nación ofrece un entorno de inversión regulado, transparente y propicio. Antes de poner en marcha tu empresa, es esencial que conozcas los requisitos fiscales y contables de Barbados. Descubre información clave sobre cómo hacer negocios en esta creciente nación caribeña si quieres constituir una empresa en Barbados. Esta guía detalla los tipos impositivos competitivos introducidos por la convergencia fiscal, adecuados tanto para entidades empresariales locales como internacionales.

Puntos clave sobre los requisitos fiscales y contables en Barbados

| ¿Qué normas contables utiliza Barbados? | En Barbados, los estados financieros se elaboran según las Normas Internacionales de Información Financiera (NIIF), las Normas Internacionales de Información Financiera para Pequeñas y Medianas Entidades (NIIF para PYME) o las Normas Internacionales de Contabilidad del Sector Público (IPSAS). Todas las empresas deben presentar una declaración fiscal anual ante la Autoridad Fiscal de Barbados (BRA). |

| ¿Cuál es el tipo del impuesto de sociedades en Barbados? | El impuesto de sociedades se aplica a los beneficios al 25%. Las pequeñas empresas disfrutan de un tipo impositivo reducido del 15%. Las Sociedades Comerciales Internacionales y los Bancos Offshore están sujetos al impuesto de sociedades a tipos del 2,5%, que pueden bajar al 1%. |

| ¿Cuál es el tipo del Impuesto sobre el Valor Añadido | El tipo del Impuesto sobre el Valor Añadido (IVA) es del 17,5%. |

| ¿En qué consiste el nuevo sistema escalonado del impuesto de sociedades en Barbados? | El impuesto de sociedades se aplica por tramos: el 5,5% sobre el primer millón de BBD de beneficios, el 3% sobre los beneficios entre 1 y 20 millones de BBD, el 2,5% sobre los beneficios entre 20 y 30 millones de BBD, y el 1% sobre todos los beneficios superiores a 30 millones de BBD. |

| Tipo impositivo de los dividendos en Barbados | Los dividendos están sujetos a una retención fiscal básica del 15%, a menos que estén cubiertos por un tratado fiscal pertinente. |

Sistema del impuesto de sociedades en Barbados

El lugar de dirección y control determina la residencia fiscal de las empresas. Las sociedades nacionales tributan por sus ingresos globales, mientras que las sociedades extranjeras que desarrollan su actividad a través de una sucursal pagan el impuesto de sociedades sobre los ingresos generados localmente y un impuesto sobre los beneficios remitidos de la sucursal.

1. Impuesto de Sociedades escalonado

El impuesto sobre los beneficios de las empresas es progresivo. El tipo empieza en el 5,5% y baja hasta el 1% para las empresas con beneficios muy elevados. Todas las empresas deben presentar antes del 15 de junio una declaración anual del impuesto sobre la renta correspondiente al ejercicio anterior.

El impuesto de sociedades se aplica a los beneficios al 25% por cada dólar completo de ingresos imponibles. Las pequeñas empresas, según la “Ley de Desarrollo de la Pequeña Empresa”, disfrutan de un tipo impositivo reducido del 15% por cada dólar de renta imponible en determinadas condiciones.

En el sector offshore, las Sociedades Comerciales Internacionales y los Bancos Offshore constituidos localmente están sujetos al impuesto de sociedades a tipos del 2,5%, que pueden reducirse al 1%. Sin embargo, las Compañías de Seguros Cautivas de este sector están exentas de impuestos.

Consejo de experto: Entender los niveles impositivos para las pequeñas empresas

Según nuestra experiencia, el sistema escalonado del impuesto de sociedades es muy beneficioso para las pequeñas y medianas empresas (PYME), pero es fundamental comprender los tramos. El tipo más bajo, del 5,5%, sólo se aplica al primer millón de dólares de beneficios. Muchos nuevos empresarios asumen erróneamente que este tipo se aplica a todos sus beneficios.

Aconsejamos a los clientes que trabajen con un contable local para prever con precisión sus beneficios y presupuestar el tipo impositivo mixto correcto. Proyectar con precisión en qué tramos impositivos caerán tus beneficios es esencial para una planificación financiera adecuada y para evitar obligaciones fiscales inesperadas a final de año.

Consejo de experto: Asignación estratégica de beneficios

Según nuestra experiencia, el impuesto de escala móvil de Barbados es único: cuanto más ganas, menor es el porcentaje del tipo. El tipo baja del 5,5% sobre el primer millón de BBD a sólo el 1% sobre los beneficios superiores a 30 millones de BBD. Para los grupos internacionales, esto convierte a Barbados en una jurisdicción increíblemente eficiente para consolidar los beneficios globales.

Aconsejamos a los clientes que modelen cuidadosamente sus ingresos previstos; alcanzar los niveles de beneficios más elevados reduce significativamente el tipo impositivo efectivo, convirtiéndolo en uno de los regímenes más competitivos a escala mundial.

2. Impuesto sobre el Valor Añadido (IVA)

Se trata de un impuesto del 17,5% sobre bienes y servicios. Las empresas registradas a efectos del IVA presentan declaraciones y efectúan pagos cada dos meses.

3. Retención a cuenta

Los pagos a no residentes por conceptos como intereses, cánones y comisiones de gestión están sujetos a una retención del 15%. La empresa pagadora debe deducirlo y remitirlo a BRA.

4. Cotizaciones al Sistema Nacional de Seguridad Social (SNS)

Los empresarios deben cotizar al SNI en nombre de sus empleados. Esta cotización a la Seguridad Social se calcula como un porcentaje de la remuneración asegurable del trabajador.

Requisitos fiscales y contables en Barbados: ¿Cuáles son los principales tipos impositivos locales?

Navegar por los requisitos contables y fiscales de Barbados es crucial al entrar en este mercado. Estos son los tipos impositivos que debes conocer.

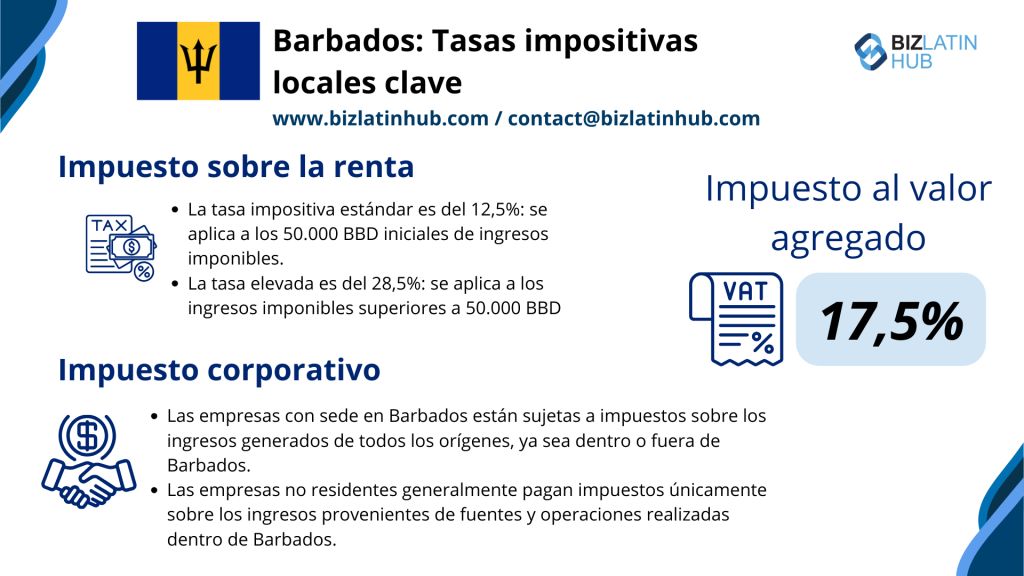

Impuesto sobre la renta

A partir del 1 de enero de 2020, el tipo impositivo normal se sitúa en el 12,5%, mientras que el tipo elevado es del 28,5%. El tipo normal se aplica a los 50.000 BBD iniciales de renta imponible, y el tipo elevado del 28,5% se aplica a la renta imponible que supere los 50.000 BBD.

Impuesto sobre el valor añadido

El IVA asciende al 17,5% del valor de diversos bienes y servicios importados o prestados en Barbados por particulares registrados a efectos del IVA.

Algunos servicios, como los servicios financieros, inmobiliarios, médicos y educativos, están exentos del IVA. Las transacciones entre distintos grupos están sujetas a impuestos.

Las entidades que operan con el régimen de IVA de Barbados están obligadas a registrarse. El umbral para el registro obligatorio del IVA es de 200.000 BBD, pero quienes tengan un volumen de negocios anual inferior a esta cantidad pueden registrarse voluntariamente.

Impuesto sobre plusvalías

En Barbados no existe el impuesto sobre las plusvalías.

Crédito fiscal extranjero

Barbados permite un crédito por impuestos extranjeros (impuestos pagados en jurisdicciones fuera de Barbados). Sin embargo, el crédito total permitido no puede disminuir la deuda tributaria global por esa renta a menos del 1%.

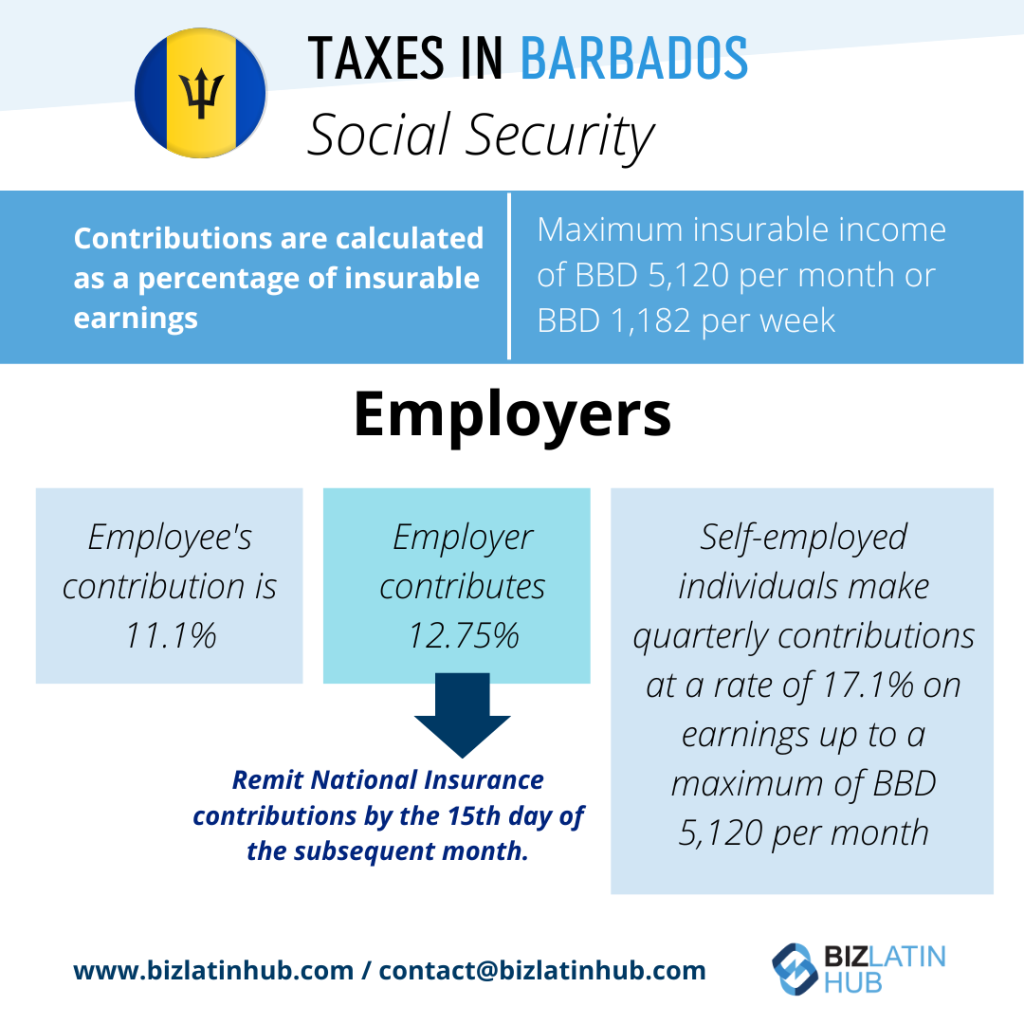

Seguridad Social

Toda persona de 16 a 67 años que ejerza una actividad remunerada en Barbados en el marco de un contrato de servicios debe estar asegurada en virtud de la Ley Nacional de Seguros y Seguridad Social.

Las cotizaciones se calculan como un porcentaje de los ingresos asegurables, con un tope máximo de 5.120 BBD al mes o 1.182 BBD a la semana. Los empresarios deben remitir las cotizaciones a la Seguridad Social antes del día 15 del mes siguiente.

A partir del 1 de octubre de 2018, la cotización del asalariado es del 11,1%, mientras que la del empresario es del 12,75%. Los trabajadores autónomos cotizan trimestralmente a un tipo del 17,1% sobre los ingresos hasta un máximo de 5.120 BBD al mes.

¿Tiene Barbados convenios de doble imposición?

Barbados ha establecido acuerdos de doble imposición con 40 países, entre ellos:

Reino Unido, Canadá, Estados Unidos, Finlandia, Noruega, Suecia, China, Cuba, Suiza, Venezuela, Islandia, República Checa, Austria, Chipre e Italia, entre otros.

El papel del BRA

La Autoridad Fiscal de Barbados (BRA) es la agencia de recaudación de impuestos. Todas las empresas deben inscribirse en la BRA para obtener un Número de Identificación Fiscal (NIF) y utilizar el Sistema de Información de Gestión de la Administración Tributaria (TAMIS) para todas las declaraciones.

Preguntas frecuentes sobre los requisitos fiscales y contables en Barbados

Gracias a nuestra experiencia, hemos identificado las preguntas y preocupaciones comunes que nuestros clientes suelen tener cuando se ocupan de la contabilidad y los impuestos en Barbados.

El impuesto de sociedades se aplica por tramos: el 5,5% sobre el primer millón de BBD de beneficios, el 3% sobre los beneficios entre 1 y 20 millones de BBD, el 2,5% sobre los beneficios entre 20 y 30 millones de BBD, y el 1% sobre todos los beneficios superiores a 30 millones de BBD.

Las empresas residentes en Barbados tributan por los ingresos obtenidos globalmente, incluidas las fuentes locales e internacionales, tras deducir los gastos relacionados con la generación de ingresos dentro de un periodo fiscal no superior a 53 semanas. Las empresas no residentes, en cambio, suelen tributar únicamente por los ingresos derivados de operaciones realizadas dentro de Barbados. En particular, las compañías de seguros están sujetas a un tipo impositivo del 2%, mientras que las compañías de seguros cautivas gozan de exención fiscal.

La autoridad encargada de la recaudación de ingresos en Barbados es la Barbados Revenue Authority.

En Barbados, los estados financieros se elaboran según las Normas Internacionales de Información Financiera (NIIF), las Normas Internacionales de Información Financiera para Pequeñas y Medianas Entidades (NIIF para PYME) o las Normas Internacionales de Contabilidad del Sector Público (IPSAS).

Barbados reconoce y acepta oficialmente varias designaciones contables profesionales, incluidas ACCA, CPA, CGA y CMA, como equivalentes a la designación de contable público certificado (CPA).

Un establecimiento permanente (EP) se define en los acuerdos de doble imposición (CDI) de Barbados, en consonancia con el Modelo de Convenio de la Organización para la Cooperación y el Desarrollo Económico (OCDE).

Según la legislación nacional, se considera que una persona no residente realiza negocios en Barbados y debe presentar una declaración de CIT si, en un año de ingresos, o bien

Produjo, cultivó, extrajo, creó, manufacturó, fabricó, mejoró, envasó, conservó o construyó cualquier cosa en Barbados, se exporte o no. Solicitado pedidos u ofrecido algo a la venta en Barbados a través de un factor, agente o sirviente.

El IVA es un impuesto sobre el consumo que se aplica a la mayoría de los bienes y servicios en Barbados a un tipo normal del 17,5%. Las empresas con ingresos anuales superiores a 200.000 BBD deben registrarse a efectos del IVA.

Los empresarios deben deducir el impuesto sobre la renta Pay As You Earn (PAYE) de los salarios de los empleados y remitirlo al BRA. También deben deducir y cotizar al Sistema Nacional de Seguridad Social (SNS), que cubre las pensiones y otras prestaciones de la seguridad social.

Sí, según la Ley de Sociedades, la mayoría de las empresas están obligadas a someter sus estados financieros anuales a la auditoría de un contable cualificado. Estos estados deben prepararse de acuerdo con las Normas Internacionales de Información Financiera (NIIF).

Permite que las entidades que obtienen el 100% de sus ingresos en divisas queden exentas de controles de cambio y de algunos otros derechos.

Biz Latin Hub puede organizar sus requisitos fiscales y contables en Barbados

En Biz Latin Hub, ofrecemos una amplia gama de soluciones de entrada en el mercado y de back-office en América Latina y el Caribe.

Nuestro equipo tiene experiencia en los requisitos fiscales y contables en Barbados, y dispone de servicios jurídicos, contables y fiscales, de contratación y de tramitación de visados.

Nuestra fuerte presencia en la región de LATAM se apoya en sólidas asociaciones que se extienden por toda la zona. Esta amplia red proporciona numerosos recursos para apoyar proyectos globales y aventurarse en nuevos mercados de distintos países.

Póngase en contacto con nosotros hoy mismo para saber más sobre nuestros servicios y cómo podemos ayudarle a alcanzar sus objetivos empresariales en América Latina y el Caribe.

Si este artículo sobre los requisitos fiscales y contables en Barbados le interesa, consulte el resto de nuestra cobertura de la región. O lea sobre nuestro equipo y autores expertos.