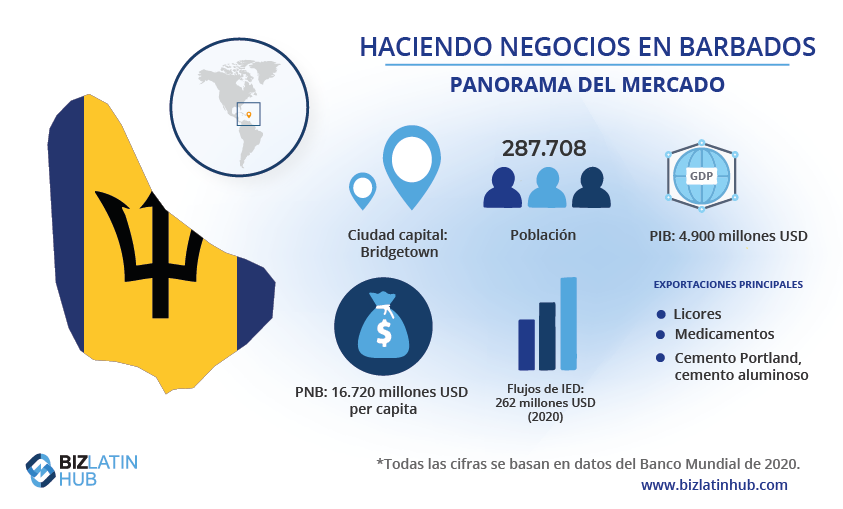

Barbados recibe a los inversores extranjeros con los brazos abiertos. La nación ofrece un entorno de inversión regulado, transparente y propicio. No existen restricciones a la propiedad extranjera de empresas o bienes inmuebles, y el gobierno se ha comprometido a simplificar el proceso empresarial en el país. Más información sobre los requisitos fiscales y contables en Barbados.

Con una economía estable y un sistema jurídico sólido, Barbados está dotado de las personas y el marco institucional necesarios para garantizar que iniciar y dirigir un negocio aquí sea lo menos complicado posible. Los requisitos fiscales y contables en Barbados no son exigentes y, en general, son favorables a los inversores extranjeros.

Antes de poner en marcha su empresa, es esencial que comprenda los requisitos fiscales y contables de Barbados. En este artículo, exponemos información contable y tipos impositivos importantes para alcanzar el éxito en este mercado. Descubra información clave sobre cómo hacer negocios en esta creciente nación caribeña si desea constituir una empresa en Barbados.

¿Cuál es el sistema del impuesto de sociedades en Barbados?

El lugar de dirección y control determina la residencia a efectos fiscales en las sociedades anónimas. Las sociedades nacionales tributan por sus ingresos globales, mientras que las sociedades extranjeras que desarrollan su actividad a través de una sucursal pagan el impuesto de sociedades sobre los ingresos generados localmente y un impuesto sobre los beneficios remitidos de la sucursal.

El impuesto de sociedades se aplica a los beneficios en un 25% por cada dólar completo de ingresos imponibles. Las pequeñas empresas, según la “Ley de Desarrollo de la Pequeña Empresa”, disfrutan de un tipo impositivo reducido del 15% por cada dólar de ingresos imponibles en condiciones específicas.

En el sector offshore, las Sociedades Internacionales de Negocios y los Bancos Offshore constituidos localmente están sujetos al impuesto de sociedades a tipos del 2,5%, que pueden disminuir hasta el 1%. Las Compañías de Seguros Cautivas de este sector, sin embargo, están exentas de impuestos.

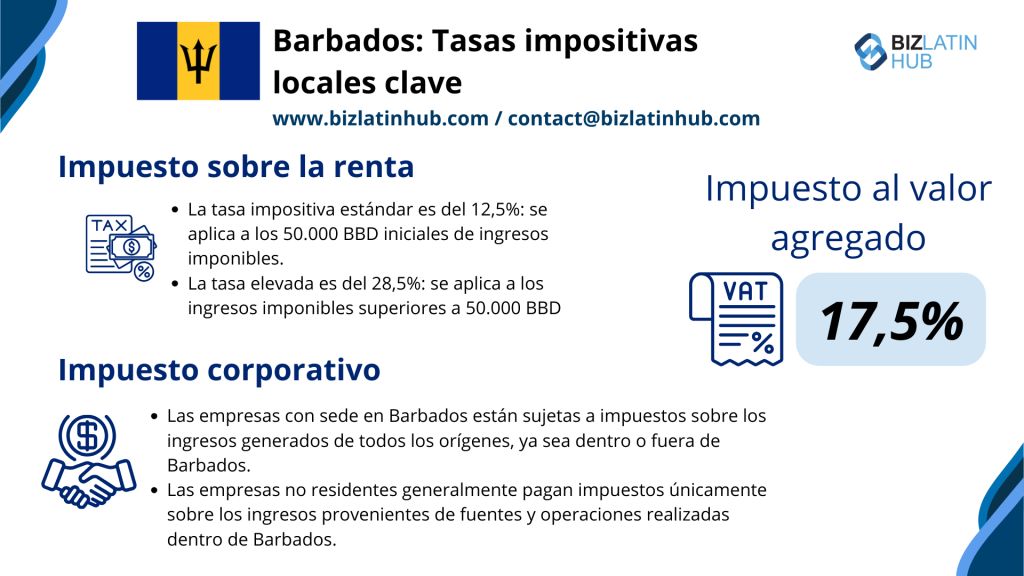

Requisitos fiscales y contables en Barbados: Principales tipos impositivos locales

Navegar por los requisitos contables y fiscales de Barbados es crucial a la hora de entrar en este mercado. He aquí los tipos impositivos que debe conocer.

Impuesto sobre la renta

A partir del 1 de enero de 2020, el tipo impositivo normal se sitúa en el 12,5%, mientras que el tipo elevado es del 28,5%. El tipo estándar se aplica a los 50.000 BBD iniciales de ingresos imponibles, y el tipo elevado del 28,5% se aplica a los ingresos imponibles que superen los 50.000 BBD.

Impuesto de sociedades

Las empresas establecidas en Barbados están sujetas a imposición sobre los ingresos generados por todos los orígenes, ya sea dentro o fuera de Barbados, una vez deducidos los gastos incurridos para producir los ingresos imponibles dentro de un período fiscal que no exceda de 53 semanas. Las empresas no residentes suelen tributar únicamente por los ingresos procedentes de fuentes y operaciones realizadas dentro de Barbados.

Como inversor, deberá hacer frente a un tipo del impuesto de sociedades que oscila entre un mínimo del uno por ciento y un máximo del 5,5 por ciento.

Impuesto sobre el valor añadido

El IVA asciende al 17,5% del valor de diversos bienes y servicios importados o prestados en Barbados por particulares registrados a efectos del IVA.

Algunos servicios, como los financieros, los inmobiliarios, los médicos y la educación, están exentos del IVA. Las transacciones entre grupos diferentes están sujetas a impuestos.

Las entidades que operan bajo el régimen del IVA de Barbados están obligadas a registrarse. El umbral para el registro obligatorio del IVA es de 200.000 BBD, pero las que tienen un volumen de negocios anual inferior a esta cantidad pueden registrarse voluntariamente.

Impuesto sobre plusvalías

En Barbados no existe el impuesto sobre las plusvalías.

Crédito fiscal extranjero

Barbados permite un crédito por impuestos extranjeros (impuestos pagados en jurisdicciones fuera de Barbados). Sin embargo, el crédito total permitido no puede disminuir la obligación tributaria global para esa renta a menos del 1%.

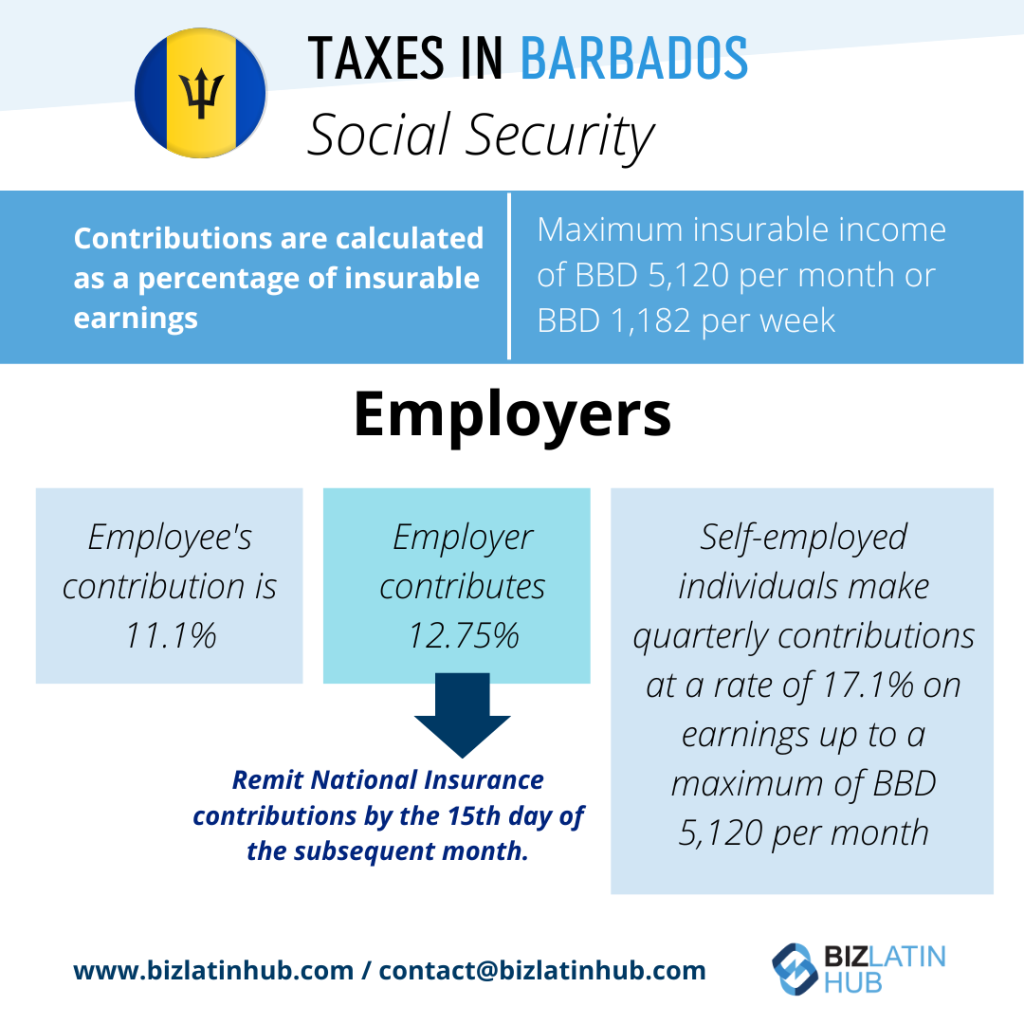

Seguridad Social

Toda persona de 16 a 67 años que ejerza una actividad remunerada en Barbados en el marco de un contrato de servicios debe estar asegurada en virtud de la Ley Nacional de Seguros y Seguridad Social.

Las cotizaciones se calculan como un porcentaje de los ingresos asegurables, con un tope máximo de 5.120 BBD al mes o 1.182 BBD a la semana. Los empresarios deben remitir las cotizaciones a la Seguridad Social antes del día 15 del mes siguiente.

A partir del 1 de octubre de 2018, la cotización del asalariado es del 11,1%, mientras que la del empresario es del 12,75%. Los trabajadores autónomos cotizan trimestralmente a un tipo del 17,1% sobre los ingresos hasta un máximo de 5.120 BBD al mes.

Acuerdos de doble imposición de Barbados

Barbados ha establecido acuerdos de doble imposición con 40 países, entre ellos:

Reino Unido, Canadá, Estados Unidos, Finlandia, Noruega, Suecia, China, Cuba, Suiza, Venezuela, Islandia, República Checa, Austria, Chipre e Italia, entre otros.

Preguntas frecuentes sobre los requisitos fiscales y contables en Barbados

Gracias a nuestra experiencia, hemos identificado las preguntas y preocupaciones comunes que nuestros clientes suelen tener cuando se ocupan de la contabilidad y los impuestos en Barbados.

Barbados implements a flexible corporate tax structure, ranging from a minimum of 1% to a maximum of 5.5%.

Businesses residing in Barbados are taxed on income earned globally, inclusive of both local and international sources, after deducting expenses related to income generation within a fiscal period not exceeding 53 weeks. Non-resident companies, on the other hand, are typically taxed solely on income derived from operations within Barbados. Notably, insurance companies face a 2% tax rate, while Captive Insurance companies enjoy tax exemption.

The revenue collection authority in Barbados is known as the Barbados Revenue Authority.

In Barbados, financial statements are prepared by either the International Financial Reporting Standards (IFRS), the International Financial Reporting Standard for Small and Medium-Sized Entities (IFRS for SMEs), or the International Public Sector Accounting Standards (IPSAS).

Barbados officially recognizes and accepts several professional accounting designations, including ACCA, CPA, CGA, and CMA, as equivalents to the Certified Public Accountant (CPA) designation.

A Permanent Establishment (PE) is defined in Barbados’s double taxation agreements (DTAs), aligning with the Organisation for Economic Co-operation and Development (OECD) Model Convention.

According to domestic legislation, a non-resident person is considered to be conducting business in Barbados and must file a CIT return if, in an income year, they either:

Produced, grew, mined, created, manufactured, fabricated, improved, packed, preserved, or constructed anything in Barbados, whether or not exported. Solicited orders or offered anything for sale in Barbados through a factor, agent, or servant.

Biz Latin Hub puede organizar sus requisitos fiscales y contables en Barbados

En Biz Latin Hub, ofrecemos una amplia gama de soluciones de entrada en el mercado y de back-office en América Latina y el Caribe.

Nuestro equipo tiene experiencia en los requisitos fiscales y contables en Barbados, y dispone de servicios jurídicos, contables y fiscales, de contratación y de tramitación de visados.

Nuestra fuerte presencia en la región de LATAM está respaldada por sólidas asociaciones que se extienden por toda la zona. Esta amplia red proporciona numerosos recursos para apoyar proyectos globales y aventurarse en nuevos mercados en diferentes países.

Póngase en contacto con nosotros hoy mismo para saber más sobre nuestros servicios y cómo podemos ayudarle a alcanzar sus objetivos empresariales en América Latina y el Caribe.

Si este artículo sobre los requisitos fiscales y contables en Barbados le interesa, consulte el resto de nuestra cobertura de la región. O lea sobre nuestro equipo y autores expertos.