Considerar a tributação e a contabilidade no Equador deve ser um componente essencial de sua estratégia de entrada no mercado para registrar uma empresa no Equador e manter a conformidade com sua intrincada estrutura regulatória. A Biz Latin Hub pode ajudar você a lidar com as obrigações fiscais do Equador de forma eficiente junto aos órgãos relevantes. O SRI(Servicio de Rentas Internas) cuida dos registros fiscais e o IESS(Instituto Ecuatoriano de Seguridad Social) supervisiona a seguridade social. Este guia detalha a estrutura tributária administrada pelo SRI, incluindo as recentes alterações de alíquotas e a obrigação exclusiva de participação nos lucros.

Principais conclusões sobre impostos e contabilidade no Equador

| Quais são as normas contábeis no Equador? | As normas contábeis do Equador exigem demonstrações financeiras e registros em espanhol, seguindo os princípios do PCGA ou do NIIF. |

| Qual é a alíquota padrão do imposto de renda corporativo? | A alíquota de imposto da Costa Rica varia de acordo com a receita anual; 30% é para empresas com renda bruta acima de CRC 122.145.000. |

| Qual é a alíquota do imposto sobre valor agregado do Equador? | A taxa atual do IVA (IVA) está fixada em 15% no Equador. |

| Taxa de imposto sobre dividendos no Equador | As empresas equatorianas pertencentes a residentes ou não residentes de jurisdições que não sejam paraísos fiscais são tributadas a uma alíquota de 22% ou 25%. |

| Você tem sistemas on-line em funcionamento? | O faturamento eletrônico é obrigatório. |

| O que é o regime RIMPE para empresários? | É um sistema simplificado para empresas menores que permite que elas operem com mais agilidade. |

Visão geral do sistema tributário e contábil do Equador

O sistema tributário equatoriano é favorável aos estrangeiros, pois eles são tributados apenas sobre a renda obtida no Equador. As grandes empresas do país devem usar a contabilidade eletrônica. Os livros obrigatórios são o Diario, Mayor, Inventario y Balances. Os relatórios financeiros anuais devem ser enviados em XBRL, se necessário.

No Equador, são aplicadas as Normas Internacionais de Relatórios Financeiros (IFRS) e as demonstrações financeiras devem ser apresentadas anualmente ao Serviço de Receita Interna e à Superintendência de Empresas. O Equador tem 19 tratados fiscais e a autoridade fiscal nacional responsável pelas questões tributárias no Equador é o Serviço de Receita Interna (SRI).

As autoridades fiscais têm três anos a partir da data de apresentação para revisar as declarações de impostos e fazer alterações, se necessário. Se uma declaração de imposto de renda foi apresentada de forma incompleta ou não foi apresentada, o período de revisão pode ser estendido por até seis anos.

Normalmente, quando uma atividade econômica é realizada no Equador, tanto as empresas quanto as pessoas físicas precisam se registrar perante a autoridade fiscal nacional. Uma vez que o número de identificação fiscal nacional tenha sido registrado, você poderá obter o RUC.

Imposto de renda corporativo e IVA no Equador

Imposto sobre as sociedades

Todas as empresas que residem no Equador, são incorporadas no Equador ou têm operações e um centro de gestão no Equador estão sujeitas a uma alíquota de imposto sobre as sociedades de 25 a 28% sobre sua renda mundial e têm descontos quando funcionários deficientes ou seniores são contratados. As empresas que não são residentes no Equador (todas as empresas não incorporadas no Equador) só precisam pagar imposto de renda sobre sua renda originada no Equador.

O fim do ano fiscal equatoriano é31 de dezembro e os impostos devem ser apresentados em abril; a data exata depende do9º dígito do número de identificação fiscal equatoriano.

Imposto sobre Valor Agregado – IVA

O imposto que gera a maior parte da renda no Equador é o IVA, que é o Imposto sobre Valor Agregado equatoriano. Atualmente, a alíquota do IVA é de 12% e é paga sobre quase todas as compras de mercadorias, importações e prestação de serviços. As declarações de IVA devem ser apresentadas mensalmente usando o Formulário 104, entre osdias 10 e28 do mês seguinte ao da transação – o dia exato depende do número de identificação fiscal da empresa, RUC.

Outros impostos relevantes no Equador

Além dos impostos normais que devem ser pagos no país, como o imposto corporativo e o imposto sobre valor agregado, são aplicadas alíquotas adicionais e, portanto, devem ser levadas em conta. Os impostos adicionais no Equador são impostos sobre propriedade, imposto sobre ganhos de capital, imposto sobre transferência de dinheiro estrangeiro, entre outros.

Imposto municipal sobre ganho de capital na transferência de imóveis (Plusvalía)

O imposto de transferência de imóveis de 10% se aplica à transferência de imóveis urbanos.

Imposto sobre a propriedade

Os impostos sobre a propriedade no Equador dependem do valor municipal da propriedade e a porcentagem exata do imposto sobre a propriedade depende da cidade em que a propriedade está situada. Uma isenção parcial especial se aplica a esse imposto, permitindo que os proprietários com mais de 65 anos paguem metade das taxas de imposto predial aplicadas. Em geral, pode-se mencionar que a alíquota do imposto sobre a propriedade no momento varia de 0,025% a 0,3% para propriedades rurais e de 0,025% a 0,5% para propriedades urbanas.

Imposto de renda sobre a venda ocasional de imóveis

Qualquer pessoa ou empresa que venda seus escritórios, instalações comerciais ou indústrias deve pagar um imposto sobre a diferença entre o preço de compra e o preço de venda da propriedade (lucro). A taxa varia entre 5% e 37% sobre o ganho de capital.

Esse imposto não será aplicável à primeira venda de uma propriedade. Ou seja, o imposto deve ser pago a partir da segunda venda de escritórios ou instalações comerciais.”

Imposto sobre transferência de dinheiro estrangeiro (ISD) – Imposto sobre saída de capital

Esse imposto se aplica a todas as transações e operações monetárias realizadas no exterior em moeda estrangeira. A alíquota de imposto aplicada é de 3,5% e deve ser paga por todas as empresas estrangeiras e locais, bem como por todas as pessoas físicas e bancos estrangeiros ao realizarem transações monetárias.

Incentivos

A partir de 2022, a legislação tributária equatoriana prevê uma redução de três pontos percentuais na alíquota do imposto de renda para novas empresas e investimentos. Esse último será aplicável por até 15 anos. A isenção acumulada não pode exceder o valor investido.

O papel do SRI

O Serviço de Receita Federal(Servicio de Rentas Internas – SRI) é a autoridade fiscal nacional. Todas as empresas devem ter um RUC (identificação fiscal) e declarar impostos por meio do portal on-line do SRI.

Conformidade com o SRI, declarações UBO e livros eletrônicos

Como na maioria dos outros países, no Equador, multas e penalidades devem ser pagas quando os impostos são declarados com atraso ou incorretamente. Se uma declaração de impostos não for preenchida, as empresas e as pessoas físicas estão sujeitas a processos.

O RUC(Registro Único de Contribuintes) deve ser atualizado anualmente, bem como as informações do UBO por meio do sistema SRI dedicado. Aplicam-se penalidades em caso de não conformidade.

Se o imposto for pago com atraso, as penalidades deverão ser pagas por atraso em uma taxa fixa de 3% do valor do imposto gerado, para cada mês de atraso.

Além disso, é necessário pagar uma multa de US$ 30 a US$ 60 por não ter declarado o imposto na data de vencimento.

Se os impostos tiverem sido declarados incorretamente, um “formulário substituto” deverá ser apresentado conforme determinado pelo Internal Revenue Service (SRI) para cada ano.

No Equador, o fim do ano fiscal é 31 de dezembro. Após o ano fiscal, de2 a28 de abril, todos os impostos corporativos devem ser declarados e pagos. A data exata de apresentação depende do número de identificação do contribuinte.

Contribuições sobre a folha de pagamento e relatórios do IESS no Equador

O empregador deve declarar o imposto de renda mensal para todos os funcionários, de modo que os indivíduos empregados não precisem lidar com o departamento fiscal por conta própria. Conforme mencionado anteriormente, a data exata da declaração depende donono dígito do número de identificação fiscal. Quando indivíduos estrangeiros decidem se mudar para outro país, eles precisam se certificar de que pagaram todos os impostos de renda, bem como cancelar o número de identificação de contribuinte (RUC), caso tenham recebido um durante a estadia.

No Equador, há três órgãos diferentes para o sistema de seguridade social; os órgãos incluem o IESS para funcionários e trabalhadores empregados no setor público ou privado, o ISSPOL e o ISSFA para membros da polícia e do exército. O IESS cobre seguro de saúde, pensão e risco de trabalho para todos os funcionários e trabalhadores. Os três sistemas funcionam de forma independente e não se coordenam entre si.

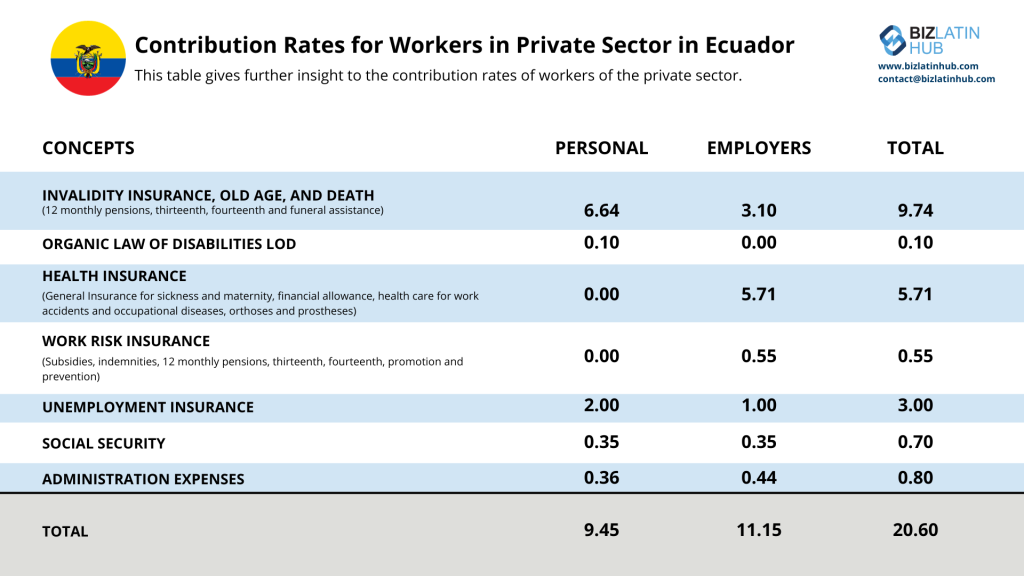

O imposto de previdência social para os funcionários será automaticamente descontado de seu salário mensal; essa taxa de imposto é baseada em 9,45% da renda mensal. O órgão responsável pelo sistema é o Ministério do Bem-Estar Social (IESS) – as contribuições para a seguridade social devem ser feitas tanto pelo empregador quanto pelos funcionários.

De modo geral, todos os trabalhadores e empregados devem pagar contribuições mensais que são deduzidas de seu salário mensal. Além disso, todos os empregadores devem contribuir com 12,15% do valor dos salários mensais de seus funcionários. Esse valor é assumido pelo empregador, pois ele não pode descontá-lo do salário do trabalhador.

Quando um funcionário atinge a idade de 65 anos, pode solicitar uma pensão, desde que tenha contribuído para a previdência social por um mínimo de 15 anos. Quando o funcionário quiser se aposentar mais cedo, aos 55 anos, terá de comprovar uma contribuição mínima de 30 anos para a previdência social. Com relação à maternidade, esse seguro é coberto quando o funcionário tiver trabalhado pelo menos 360 dias antes de se afastar por maternidade.

Além disso, todos os empregadores devem fazer contribuições adicionais para o Serviço Equatoriano de Capacitação Profissional (SECAP) e para o Instituto Equatoriano de Educação e Crédito Educacional (IECE), cada contribuição adicional é de 0,5% do salário de cada funcionário, mas esse valor deve ser pago pelo empregador.

Dica de especialista: orçamento para a participação nos lucros de 15%

De acordo com nossa experiência, os investidores estrangeiros costumam orçar o imposto de renda corporativo de 25%, mas ignoram completamente a participação nos lucros dos funcionários(Participación Trabajadores) de 15%. No Equador, as empresas devem distribuir 15% de seus lucros contábeis líquidos aos funcionários antes de calcular o imposto de renda. Isso significa que a cobrança efetiva sobre os lucros é maior do que apenas a alíquota do imposto. Aconselhamos os clientes a considerar essa distribuição de 15% em seus modelos financeiros e previsões de fluxo de caixa como uma despesa anual obrigatória, a ser paga em abril.

Taxas de contribuição para trabalhadores do setor privado no Equador

Perguntas frequentes sobre contabilidade e impostos no Equador

Com base em nossa ampla experiência, estas são as perguntas e dúvidas comuns de nossos clientes quando procuram entender a contabilidade e a tributação no Equador.

A taxa padrão é de 25%. Entretanto, se a empresa tiver acionistas em paraísos fiscais, a alíquota pode aumentar para 28%.

A renda tributável obtida por empresas constituídas no Equador, bem como por filiais de empresas estrangeiras domiciliadas, será tributada a uma alíquota de 25% de sua renda tributável, que funciona com base no pagamento de impostos sobre a diferença entre a receita menos as despesas dedutíveis.

O IRS no Equador é chamado de Servicio de Rentas Internas (SRI) e é responsável pela administração da arrecadação de impostos do país e pela execução da política fiscal.

As normas contábeis do Equador exigem que as empresas preparem suas demonstrações financeiras em espanhol e de acordo com os Princípios Contábeis Geralmente Aceitos ou PCGA ou NIIF. Os registros contábeis e os livros de contabilidade devem ser gravados em espanhol.

O equivalente a um CPA no Equador é um Contador Público Certificado registrado na Associação de Contadores Públicos do Equador.

Todas as empresas listadas devem seguir as normas IFRS, incluindo instituições financeiras e seguradoras.

O IVA é de 12%, com taxas reduzidas de 0% para determinados produtos básicos. Arquivado mensalmente no SRI.

Yes. Os empregadores contribuem com ~12,15% para o IESS (saúde, pensões, risco de trabalho), enquanto os funcionários contribuem com 9,45%.

As empresas devem registrar seus Proprietários Beneficiários Finais (UBOs) no SRI anualmente ou quando ocorrerem mudanças.

São necessários o Libro Diario, o Libro Mayor e as demonstrações financeiras. Os grandes contribuintes devem usar a contabilidade eletrônica (PLE).

O Imposto sobrea Saída de Moeda(Impuesto a la Salida de Divisas – ISD) é um imposto cobrado sobre a transferência de dinheiro para o exterior. A taxa tem variado recentemente (geralmente em torno de 3,5% a 5%) e se aplica a pagamentos de importações, dividendos e serviços.

Por que investir no Equador?

O Equador é uma terra de potencial inexplorado, oferecendo uma economia estável e dolarizada e uma localização privilegiada no cruzamento da América do Sul. Com uma infraestrutura bem desenvolvida que conecta os mercados globais, o país está posicionado como um portal estratégico para o comércio.

Rico em recursos naturais, que vão desde petróleo e minerais até produtos agrícolas de alto valor, o Equador está diversificando sua economia por meio de políticas favoráveis aos negócios, incentivos fiscais e novas oportunidades em turismo, agronegócio e manufatura. Essas medidas criaram um ambiente em que o investimento e a inovação prosperam.

Além de suas vantagens econômicas, o Equador se destaca por sua acessibilidade, mão de obra qualificada e biodiversidade incomparável, o que o torna um ponto de acesso para o ecoturismo e projetos ecológicos. Seu vibrante setor de exportação, impulsionado por produtos como bananas, camarões e rosas, garante crescimento constante e resiliência.

O foco crescente do Equador em energia renovável e tecnologia ressalta sua abordagem com visão de futuro, oferecendo aos investidores a chance de contribuir para um futuro sustentável e globalmente conectado.

A Biz Latin Hub pode ajudar com os requisitos fiscais e contábeis no Equador

Entender os requisitos de tributação e contabilidade no Equador facilitará para você fazer o orçamento. Além disso, isso o ajudará a entender com o que você terá de lidar quando chegar a hora de declarar seus impostos.

Se você deseja obter mais informações sobre regulamentos contábeis ou leis tributárias na Bolívia, o grupo de especialistas da Biz Latin Hub oferece assistência jurídica e contábil para sua empresa no Equador. Aproveite nossa ampla gama de soluções multilíngues de entrada no mercado e de back-office para atender às necessidades de incorporação e conformidade de sua empresa.

Entre em contato conosco agora para obter ajuda para estabelecer um negócio bem-sucedido no Equador.

Saiba mais sobre nossa equipe e autores especializados.