Panamá es un país reconocido mundialmente como uno de los países más acogedores y atractivos del mundo con respecto a las actividades comerciales. Un enfoque tributario particularmente generoso ha permitido a Panamá convertirse en el país anfitrión de muchas de las oficinas centrales de las corporaciones más grandes del mundo, incluyendo BMW, Heineken y muchos más. Esto quizás se demuestre mejor con el siguiente hecho: ¡Las compañías offshore solo pagarán un impuesto anual de USD 300!

También es un país con una creciente influencia a nivel mundial. Panamá ha firmado DTA con 10 países, incluidos Holanda, Luxemburgo, Singapur, Corea del Sur y España para reducir la retención de impuestos en pagos en el extranjero. Además, Panamá ha firmado acuerdos de libre comercio con 11 países, incluidos México, Chile, Singapur, Taiwán y Estados Unidos.

A pesar de las diversas ventajas fiscales de operar en la región, existen muchos grupos y categorías diferentes de impuestos que pueden complicar la administración adecuada de las responsabilidades fiscales y contables de la empresa.

Tipos de Impuestos en Panamá

Impuesto sobre la renta

Con mucho, el impuesto más importante para los posibles inversionistas, el impuesto sobre la renta, es el porcentaje pagado al gobierno sobre sus ganancias. Panamá utiliza un sistema impositivo progresivo en el que el impuesto sobre la renta está directamente relacionado con la cantidad que ganancia y utiliza un sistema de bandas para dividir a la población en tres:

- Las ganancias de hasta $ 11,000 son libres de impuestos

- Las ganancias de $ 11,000 a $ 50,000 se gravan al 15%

- Las ganancias superiores a $ 50,000 tienen una tasa impositiva del 25%.

- En comparación, los EE. UU. Tienen un impuesto sobre la renta máximo del 37% (para los impuestos que vencen en abril de 2019)

- Las compañías locales con ingresos anuales de menos de USD 1,5 millones pagarán el impuesto a las ganancias corporativas en un 25%. Todas las demás empresas locales serán gravadas en un 28%. Sólo los ingresos obtenidos en el territorio local pagarán impuestos.

- Las sucursales pagarán un impuesto adicional a los dividendos del 10% de sus ingresos después de impuestos.

Otra ventaja importante del sistema tributario panameño es el hecho de que está basado en el territorio. Esto significa que solo las ganancias registradas en Panamá requieren el pago del impuesto sobre la renta, y cualquier negocio rentable que se realice fuera del territorio no está sujeto a impuestos. Esta es la política “mágica” que le ha otorgado a Panamá el estado de “paraíso fiscal” en todo el mundo.

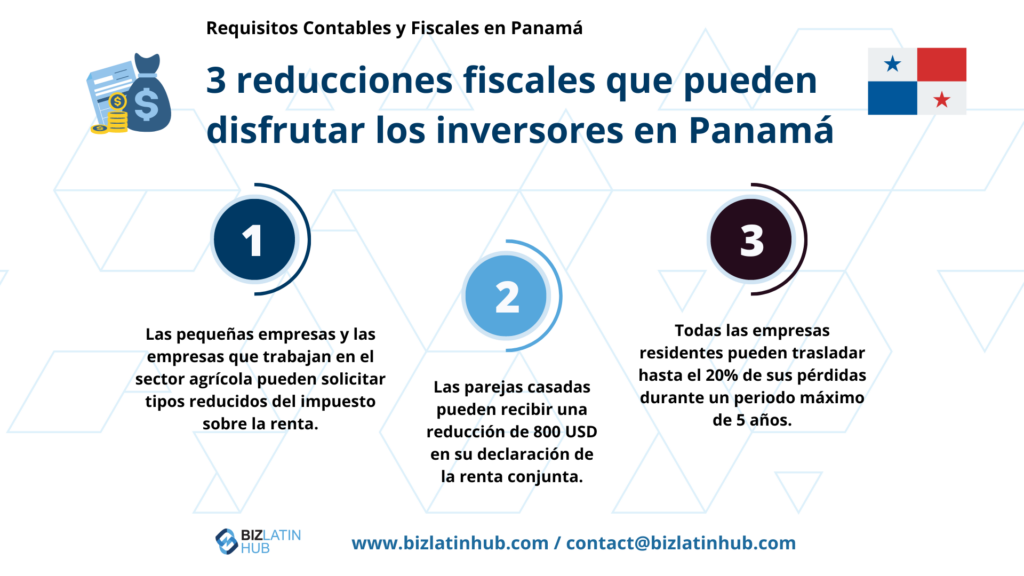

Además, hay muchas otras reducciones de impuestos que los inversores pueden disfrutar:

- Las pequeñas empresas y las empresas que trabajan en el sector agrícola pueden solicitar tasas de impuestos a la renta más bajas.

- Las parejas casadas pueden recibir una reducción de USD $ 800 en su declaración de impuestos conjunta.

- All resident companies can forward up to 20% of their losses for a maximum period of 5 years.

Impuesto comercial y de importación

Con una economía increíblemente fuerte basada en importaciones y exportaciones, impulsada por una ubicación geográfica estratégica (que proporciona un puente natural entre los enormes mercados de América del Norte y del Sur, y que tiene acceso a dos océanos), conocer los impuestos comerciales y de importación es útil para los inversores internacionales.

Cualquier compañía que desee realizar negocios u operaciones comerciales en Panamá debe recibir un “Permiso de operación comercial de Panamá”. El impuesto sobre este permiso para la mayoría de las empresas se establece en el 2% del patrimonio neto con un máximo de USD $ 60,000, mientras que las empresas dentro de ciertas zonas de libre comercio (FTZ) pagan una tasa reducida del 1% con un pago máximo de USD $ 50,000.

En términos de un IVA, conocido como el ITBMS (Impuesto de Transferencia de Bienes Muebles y Servicios) en Panamá, el país ofrece algunas de las tarifas más bajas del mundo. Para la mayoría de los bienes, se agrega un módico 7% al precio minorista, mientras que, para las bebidas alcohólicas y los productos de tabaco, hay tasas ligeramente más altas (10% y 15% respectivamente). Estas tasas de impuestos a las ventas intensamente competitivas significan que hay grandes cantidades de turismo minorista, con miles de turistas que viajan a Panamá para comprar productos electrónicos, ropa, y más, en el centro comercial más grande de las Américas, Albrook Mall. Todas las empresas locales con una facturación anual superior a USD 36 mil deben pagar el IVA a la tasa estándar del 7%. Las empresas deberán presentar declaraciones mensuales de IVA.

NO OLVIDE: El IVA es un impuesto indirecto y a menudo se agrega a las facturas para los clientes.

Normas de contabilidad e información adicional

A pesar de todas las tasas impositivas muy favorables en Panamá, hay dudas ocasionales sobre la ética de los paraísos fiscales como Panamá. Sin embargo, es muy importante recordar que las compañías offshore son legales y son un excelente método para administrar su patrimonio y proteger sus activos.

Además, Panamá es un miembro registrado de la fundación IFRS (Normas Internacionales de Información Financiera). Esta es una organización que ayuda a promover y aplicar normas de contabilidad transparentes y “aceptadas globalmente. La organización cree que, dado el número creciente de transacciones que se realizan a través de las fronteras, que se estima en todo el mundo, es cada vez más urgente contar con un estándar uniforme que garantice una aplicación justa y equitativa de los estándares contables y bancarios. La membresía de Panamá en esta organización puede verse como un esfuerzo para eliminar el lavado de dinero ilícito y como una señal de compromiso con un negocio internacional justo y confiable.

También se debe tener en cuenta que tener cuentas en el extranjero en Panamá no le exime de cumplir con las obligaciones fiscales locales que existen en su país de origen.

Preguntas comunes a la hora de entender la contabilidad y la fiscalidad en Panamá

Basándonos en nuestra amplia experiencia, estas son las preguntas y dudas más comunes de nuestros clientes a la hora de entender la contabilidad y la fiscalidad en Panamá.

Impueso sobre la renta a una tarifa de 25% sobre la renta neta gravable.

Las empresas en Panamá pagan impuestos de acuerdo con las Normas de Información Financiera Panameñas, que funcionan sobre la base del pago de impuestos sobre la diferencia entre los ingresos y los gastos deducibles.

DGI (Dirección general de Ingresos)

Las normas contables panameñas exigen que las empresas preparen sus estados financieros en español. Los registros contables y libros de cuentas deberán llevarse en español.

Contador Publico Autirzado.

Todas las compañías deben seguir los estandares de las NIIF.

¿Necesita información personalizada con respecto a una posible inversión panameña?

Panamá claramente ofrece una jurisdicción increíblemente favorable para incorporar una empresa. Si necesita información personalizada, comuníquese con Biz Latin Hub. Podemos proporcionarle una gama de servicios personalizados de entrada y gestión de mercado. Póngase en contacto con nuestro Gerente de País, Patrick en contact@bizlatinhub.com para ver cómo podemos ayudarlo en Panamá.

Necesita apoyo financiero y contable en América Latina? Vea nuestro video y manténgase informado sobre cómo operar en América Latina.